学資保険は控除の対象にな

る?生命保険料控除を受ける

ときの手続きや注意点を解説

学資保険に加入した後に行なう手続きのひとつに生命保険料控除の申請があります。年末調整や確定申告をする際、控除の申請を忘れると税金の負担を軽減できないので、期日までに忘れずに手続きをすることが大切です。

この記事では、学資保険と生命保険料控除の関係や学資保険の契約者が生命保険料控除の適用を受ける際の手続きの流れ、生命保険料控除に関する注意点を解説します。

※税務上の取扱いについては2026年1月現在の税制に基づくものであり、今後、税制の変更に伴い取扱いが変わる場合があります。個別の取扱いにつきましては、所轄の税務署等にご確認ください。

学資保険と生命保険料控除の関係

生命保険料控除と聞くと、「学資保険のような貯蓄型保険は生命保険料控除の対象外なのでは?」と考える人もいるかもしれません。

学資保険が生命保険料控除の対象になるのか、まずは学資保険と生命保険料控除の関係から解説します。

学資保険の保険料は一般生命保険料控除の対象になる

学資保険は生命保険料控除の対象です。

生命保険料控除には一般生命保険料控除・介護医療保険料控除・個人年金保険料控除の3つがあり、このうち学資保険は一般生命保険料控除の対象になります。

保険料の未払分は控除対象外

生命保険料控除は保険料を実際に払い込んだ年に受けられるので、未払いの場合は生命保険料控除の対象外です。

保険料の払込みが遅れてしまい、当年分の保険料を翌年に払い込む場合は、当年の生命保険料控除の対象になりません。

学資保険の生命保険料控除で

税金はいくら変わる?

生命保険料控除の適用を受けられれば、一般的に所得税や住民税の負担が軽減されます。学資保険に申し込んで生命保険料控除の適用を受けると、税金はいくら変わるのでしょうか。

以下では計算方法を紹介するので、ご自身のケースでいくら税額が変わるのか、計算してみましょう。

控除額は新制度と旧制度で異なる

生命保険料控除の控除額は新制度と旧制度で異なります。2012年1月1日以後に締結した契約が新制度、2011年12月31日以前に締結した契約が旧制度です。

また、所得税と住民税でも控除額の計算方法が異なります。新制度・旧制度それぞれの所得税・住民税の控除額は以下のとおりです。

<所得税の控除額>

<新制度>

| 年間の払込保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 払込保険料等の全額 |

| 20,000円超 40,000円以下 | 払込保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 払込保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 ※1 |

(※1) 2026年の1年間所得税のみ、23歳未満扶養親族ありの場合は一般生命保険料控除の上限が6万円になります。

| 年間の払込保険料等 | 控除額 |

|---|---|

| 30,000円以下 | 払込保険料等の全額 |

| 30,000円超 60,000円以下 | 払込保険料等×1/2+15,000円 |

| 60,000円超 120,000円以下 | 払込保険料等×1/4+30,000円 |

| 120,000円超 | 一律60,000円 |

<旧制度>

| 年間の払込保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 払込保険料等の全額 |

| 25,000円超 50,000円以下 | 払込保険料等×1/2+12,500円 |

| 50,000円超 100,000円以下 | 払込保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

<住民税の控除額>

<新制度>

| 年間の払込保険料等 | 控除額 |

|---|---|

| 12,000円以下 | 払込保険料等の全額 |

| 12,000円超 32,000円以下 | 払込保険料等×1/2+6,000円 |

| 32,000円超 56,000円以下 | 払込保険料等×1/4+14,000円 |

| 56,000円超 | 一律28,000円 |

<旧制度>

| 年間の払込保険料等 | 控除額 |

|---|---|

| 15,000円以下 | 払込保険料等の全額 |

| 15,000円超 40,000円以下 | 払込保険料等×1/2+7,500円 |

| 40,000円超 70,000円以下 | 払込保険料等×1/4+17,500円 |

| 70,000円超 | 一律35,000円 |

新制度と旧制度の両方に申し込んでいる場合は、旧制度の年間払込保険料が60,000円を超えるかどうかで控除額の計算方法が変わります。

60,000円を超える場合は旧制度のみで控除額を算出し、控除額の上限は所得税が50,000円、住民税が35,000円です。60,000円以下の場合は新制度・旧制度それぞれで控除額を計算して合計した金額が控除額となります。この場合の控除額の上限は所得税が40,000円 ※2、住民税が28,000円です。

※2 2026年の1年間、所得税のみ、23歳未満扶養親族ありの場合は一般生命保険料控除の上限が6万円になります。

なお、一般生命保険料控除・介護医療保険料控除・個人年金保険料控除の合計適用限度額(所得税)は、他の世帯と同様12万円で変更ありません

学資保険の契約者が生命保険料控除の

適用を受けるときの手続き

学資保険に申し込んだ人が生命保険料控除の適用を受けるためには手続きが必要です。保険に申し込むと自動的に生命保険料控除が適用されて税金が安くなったり、保険会社が代わりに手続きをしてくれたりするわけではありません。

以下では会社員・公務員の場合と個人事業主・フリーランスの場合、それぞれで必要になる手続きを解説します。ご自身が必要な手続きの内容を確認して忘れずに手続きをするようにしてください。

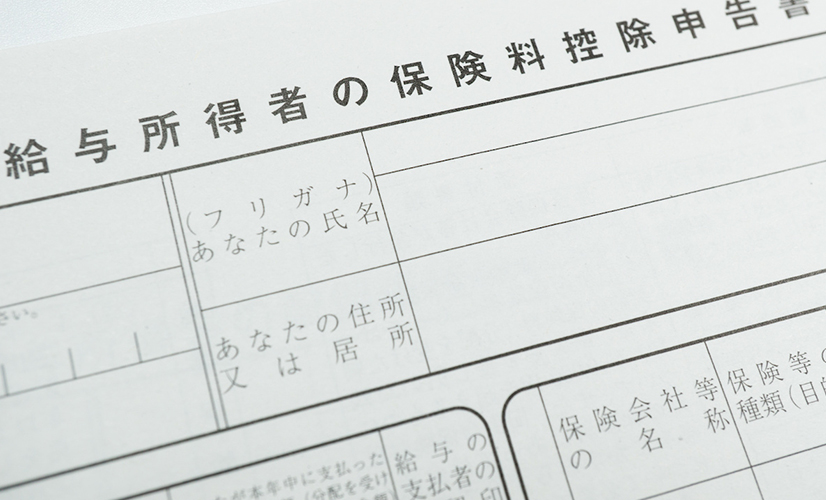

会社員・公務員は年末調整で申請する

会社員や公務員のような給与所得者は、勤務先で年末調整をする際、保険料控除申告書等に保険会社名や保険料額などを記入して生命保険料控除証明書とともに勤務先に提出します。

保険会社から生命保険料控除証明書が届く時期は、保険に申し込んだ時期や保険会社によって異なりますが、一般的には10月ごろに届くので、年末調整の時期までなくさないように保管しましょう。

また、年末調整で申請し忘れた場合は、自分で確定申告をすれば生命保険料控除の適用を受けられます。

個人事業主やフリーランスは確定申告で申請する

個人事業主やフリーランスは会社員のように年末調整を受けられないため、所得税がかかる場合には確定申告をする必要があります。確定申告期間は通常2月16日から3月15日までの1ヵ月間です。

生命保険料控除に関する注意点

生命保険料控除を申請できるのは保険料を払っている人です。保険料を払っていない人は申請できません。また控除の対象になるのはその年に払い込んだ保険料であるため、未払い分は控除の対象にならない点に注意しましょう。

なお、一時払いの場合は払い込んだ年に全額が控除対象になるので、各年に分けて保険料を払って毎年控除の適用を受ける場合より、控除額が小さくなる場合があります。

控除の申請ができる期間にも注意が必要で、生命保険料控除の適用を受ける場合は過去分でも5年以内なら申請が可能です。その年に手続きを忘れても5年以内なら申請でき、控除額分が還付される可能性があるので、手続き漏れがある場合は期限までに忘れずに手続きをしてください。

学資保険は「明治安田生命つみたて学資」

がおすすめ

教育資金を準備するために学資保険に申し込むなら「明治安田生命つみたて学資」がおすすめです。費用がかさむ大学などの時期にあわせて教育資金を受け取れます。

保険料の払込期間は最も長いプランでもお子さまの年齢が15歳までで終了する点が魅力のひとつです。

ご契約者が万一のときには保険料の払込みが免除され、教育資金や満期保険金等の保障内容はそのまま継続されます。

親に万一のことがあって収入が途絶えると、教育資金を準備できず困ることも考えられますが、「明治安田生命つみたて学資」に申し込めば、ご契約者が死亡または所定の障害状態に該当しても教育資金や満期保険金等の保障内容は継続されるので安心です。

※当ページは、「ご案内ブックレット」の補助資料であり、支払事由や制限事項のすべてを記載したものではありません。保険商品をご検討・ご契約いただく際には、「ご案内ブックレット」を必ずご確認ください

まとめ

学資保険の保険料は一般生命保険料控除の対象になります。

控除の対象になる保険料を正しく把握して、年末調整や確定申告で忘れずに申請しましょう。学資保険に申し込んで保険料を払い込むと生命保険料控除の適用を受けられ、税金の負担が軽減できる可能性があります。

将来必要になる教育資金を準備する方法として、そしてご契約者に万一のことがあった場合への備えとして、学資保険の活用をご検討ください。

募Ⅱ2501744ダイマ推