運用について

複利効果

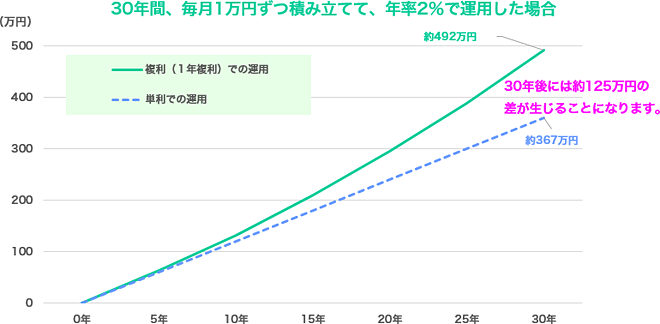

複利効果とは、運用で得た利益をふたたび運用することでにさらに利息がつくことをいいます。

はじめは小さな利益でも、確実に積み重ねていくことによって、長期ではまとまった利益に成長させることができます。

複利効果は運用期間が長くなるほど、その効果が高まります。

一般的な運用の場合、運用益に対して原則一律20%の税金がかかりますが、確定拠出年金の運用益は非課税となるため、利息をそのまま運用に充てることができます。

複利効果のイメージ

※復興特別所得税は考慮していません。

リスクとリターンについて

- リターン

- 投資によって得られる成果=「収益(または損失)」

- リスク

- 「不確実性」(リターンの振れ幅)

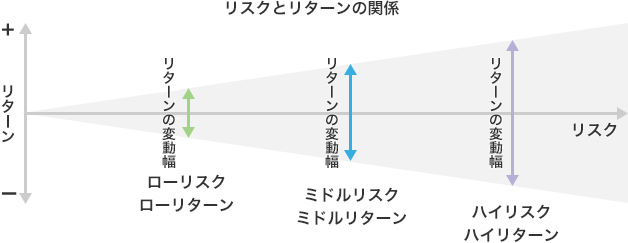

「リスクが大きい」とは、想定される運用成果(リターン)の振れ幅が大きいことを意味します。

100万円の元本を運用するときに、運用成果(リターン)が99万円から101万円の間に収まるであろう商品と、運用成果(リターン)が80万円から120万円の間に収まるであろう商品とを比べた場合、後者の方が「リスクが大きい」ということになります。

リスクとリターンは表裏一体の関係にあり、高い収益が期待できる運用商品ほど、リスクもまた高くなるのが一般的です。反対にリスクの低い商品では、高い収益性を得る可能性も低くなります。

リスクの種類

主なリスクとしては、次の種類があげられます。

- 価格変動リスク

- 金融商品の価格が上下して、投資した金融商品の価値が増減する可能性があること。

「株式投資における株価の変動」・「債券投資における債券価格の変動」・「投資信託における基準価額の変動」などがある。 - 金利変動リスク

- 金利の変動により、債券の価値が変動する可能性があること。

債券の利息はあらかじめ確定しているため、市場の金利が上がれば相対的に価値は下がり、市場の金利が下がれば価値は上がる。 - 為替リスク

- 為替相場の変動により、外資建て運用商品の資産価値が変動する可能性があること。

購入時よりも円安になれば資産価値は上がり、円高になると資産価値は下がる。 - 信用リスク

- 株式や債券を発行する会社や金融機関が何らかの理由で信用が低下したり、倒産・破綻した場合に、損失を被る可能性のこと。

株式価格の下落や、元本・利息の支払いが滞るなどのリスクがある。 - インフレリスク

- インフレとは世の中のモノやサービスの価格(物価)が上昇すること。

それによって相対的にお金の価値が下落し、保有資産の価値が目減りする可能性がある。

リスクへの対応

金融商品にはリスクはつきものです。リスクをなくすことはできませんが、低減させることは重要です。

リスクの低減には、①「分散投資」、②「継続投資」、③「長期投資」の3つが有効とされています。

①「分散投資」(投資対象の分散)

(A)掛金を複数の商品にわけて運用

ひとつの運用商品で損失が出ても、他の商品でカバーできる可能性があります。

投資の格言のひとつに、「卵はひとつのカゴに盛るな」というものがあります。

ひとつのカゴにまとめていれていると、一度に割れてしまう危険性がありますが、いくつかのカゴにわけていれば、その危険性が少なくなります。

(B)値動きの異なる商品に分散して運用

市場の変化に応じて同じような値動きをする運用商品に分散しても、リスクを低減する効果はあまり期待できません。

値動きの異なる運用商品を組み合わせることで、分散投資の効果をより高めることができます。

②「継続投資」(投資機会の分散)

投資するタイミングを分けて運用することで、リスクを低減させることができます。

代表的な投資手法として、「定期的に」「継続して」「一定金額ずつ」購入する「ドル・コスト平均法」があります。

この投資手法は、値段の安いときに多くの数量を買うことができ、高いときには少ない数量しか買えないので、毎回同じ数量を買うより、結果的に多い数量を安く買えることになります。

③「長期投資」(投資期間の分散)

運用期間を長くすることによりリスクを低減させる方法です。

過去のデータ等から、同じ商品での運用期間が長くなるほど、リスクが低減することが一般的に知られています。

短期的な運用成果に一喜一憂せず、じっくりと構えてみることも大切な姿勢のひとつといえます。

確定拠出年金は老後の資金として長期の運用を続けますので、自然に長期投資を行なう形となっています。