※本記事は、2024年10月時点の内容です

新年度がはじまりましたね。「今年こそは将来のために資産運用をはじめたいと思うものの、何から手を付ければ良いかわからない」という人は多いかもしれません。実際、日本人は金融資産の50.9%を預貯金で保有しているという調査結果も※。金融資産のおよそ9割を預貯金以外で持つ米国に比べ、日本は現金比率が高いというのが現状です。

※ 日本銀行調査統計局(2024年8月30日)「資金循環の日米欧比較」図表2 家計の金融資産構成 より

不安が先立ち、なかなか手を付けられずにいる……という人は、資産運用のはじめ方や注意点を押さえることで、一歩を踏み出すことができるのではないでしょうか。

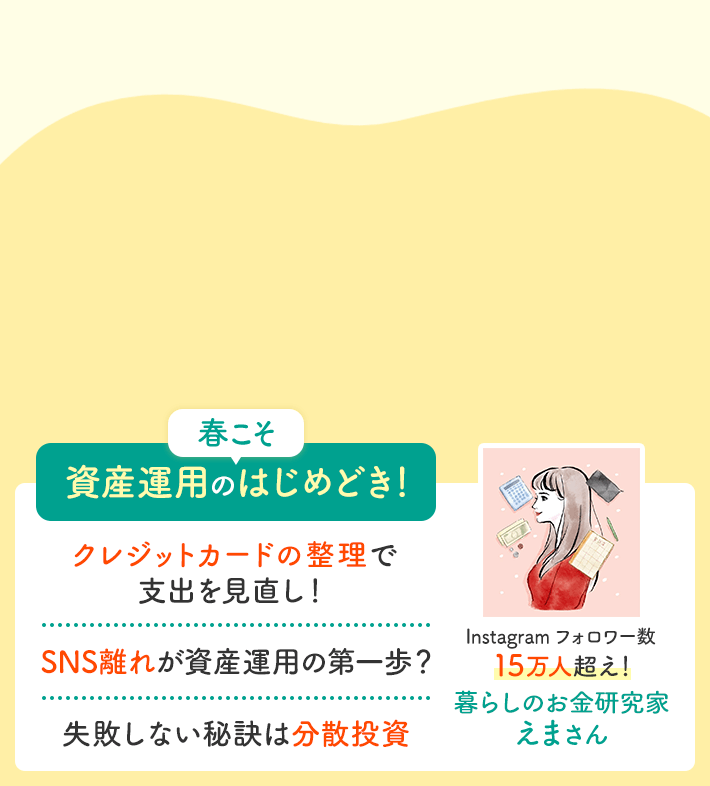

そこで今回は、貯蓄ゼロから資産運用をはじめて投資利益3,000万円を達成したインフルエンサーのえまさんに、資産運用をはじめるときのポイントをお伺いしました。この春、資産運用に挑戦しようと思っている方は、ぜひ参考にしてみてください。

SNSで幅広く発信されているえまさんですが、まずはいつもどのような活動をされているかについて教えてください。

子どもふたり(小学生・保育園児)と主人の4人で暮らしている、30代のワーママです。子育てと本業の傍ら、SNSで資産運用や家計管理に関する発信も行なっています。

今では投資利益3,000万円を達成し、えまさんの資産運用術を参考にしている方も多くいらっしゃるかと思いますが、そんなえまさんにも浪費家時代があったとか……?

そうなんです。大学生のころは洋服や化粧品を買うのが大好きで、貯蓄はおろか、銀行口座の残高が不足してクレジットカードの引き落としができなくなり、自動融資を受けた経験もあります。いわゆる「クレカ地獄」に陥っていましたね。

そのころは「今を楽しもう!」というスタイルで、アルバイトで稼いだお金をすべて自分の趣味につぎこんでいて、「貯蓄しよう」という意識は全くありませんでした(笑)。

そんなえまさんが、貯蓄に向き合うようになったのはいつからでしょうか。

社会人になってからです。当時の自分の状況に対してさすがに危機感を抱いていたんですね。新入社員のとき、会社で「一般財形貯蓄※」に関する話を聞き、計画的に貯蓄することの大切さを実感しました。

※ 一般財形貯蓄:給与天引きで行なう積立貯蓄。勤労者財産形成促進制度(財形制度)を導入している企業のみ対象

貯蓄の大切さを知って、すぐに浪費家を脱却できましたか?

すぐに浪費家を脱却できたかと言われるとあやしいですが、それでも最低限赤字にならないように、毎月の支出を給料の範囲に収めるというのを意識するようになりました。その後、出産をきっかけに本気で貯蓄について考えるようになりましたね。

資産運用をはじめるきっかけは何でしたか?

貯蓄の大切さを実感したところから「お金の知識を身に付けたい」という意識も芽生え、簿記3級やFP3級の資格を取得したり、先輩社員から資産運用の話を聞いたりして少しずつお金の勉強をしていったんです。そのなかでお金を増やすことに興味が湧いてきたのが、資産運用をはじめるきっかけでした。

資産運用をはじめると決めてから、まずえまさんは何をしましたか?

私の場合、余剰資金※がなかったので、まずは投資をするためのお金を貯めるところからはじめようと思い、貯蓄の第一歩として、支出を見直しました。

※ 余剰資金:手元の資産のうち生活費や非常時のお金を差し引いた、当面使う予定のない資金のこと

具体的には、どのように支出を見直していったのでしょうか。

まず、それまで好きなように買っていた洋服や化粧品への支出はプチプラを活用するなどして抑えたほか、通帳やクレジットカードの整理もしました。当時買い物好きだった私は10枚以上のクレジットカードを持っており、いつ・どこから・いくら引き落とされるのかわからない「クレカ地獄」に陥っていたんですね。そのため、不要なクレジットカードは解約して、銀行口座も「貯蓄用・支出用」の二つに分けてシンプルに管理できるようにしました。

好きなものと距離を置くのは大変だったのでは……?

実は、洋服や化粧品などを買い集めていた背景に、SNSの存在もあったんです。周りの投稿を羨ましく思って見栄を張っていたこともあったので、SNSからも距離を置き、自分らしく暮らせるように生活環境を整えていきました。

支出の意識を変えるために生活環境を整えていったのですね。投資をはじめる際の余剰資金としては、いくらぐらいを目安に設定していたのでしょうか。

だいたい生活費の半年分を目安にしていました。投資した分が万一ゼロになったとしても、生活に困らず、心が穏やかにいられるような金額ですね。これが正しいかどうかはさておき、私の場合はこのぐらいあれば大丈夫だと思って貯蓄の目標に掲げていました。

資産運用に関する知識はどのように得ていきましたか?

初心者向けの本を手に取ってみましたが、「ローソク足」など難しい専門用語が多く、何度も心が折れてしまいました。そのため、不明点が出てきたときに本やネットで調べる形で、運用しながら知識を深めていきました。「とりあえずやってみよう!」という気持ちで(笑)。

実践で自分のものにしていったのですね。それでも最終的には特定の銘柄を選ぶ必要があると思いますが、選び方に基準は設けていましたか?

最初は自分の好きな化粧品やファッション系の銘柄をチョイスしました。自分が日常的にアンテナを張れる範囲であれば、企業の業績などの情報がキャッチしやすいだろうと考えたからです。日ごろから自分が使っていて、信頼できる企業に投資したいという思いもありました。

「とりあえずやってみよう!」という気持ちで動いてみた結果、今があるのですね。投資利益はどのように推移していきましたか?

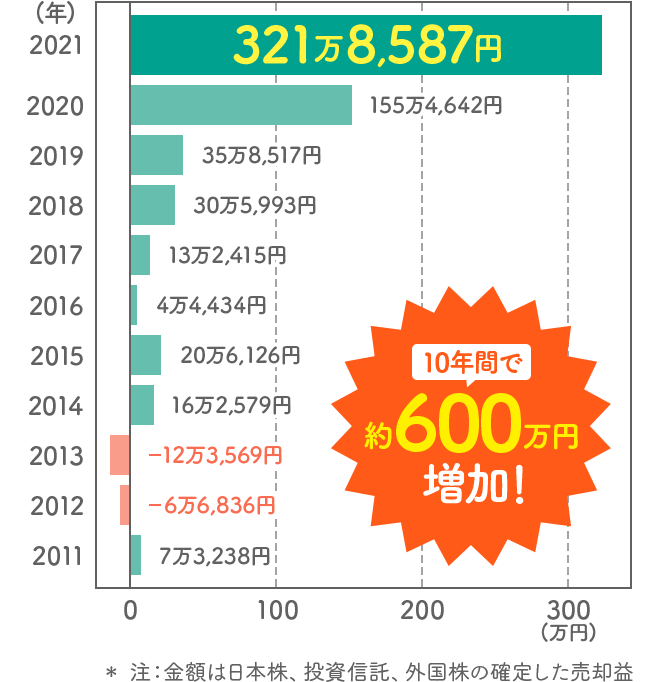

投資1年目の利益は7万円ほどでした。2年目、3年目は株価が急落してしまったこともあり、あわせて約19万円のマイナスに。4年目以降は少しずつプラスが出てきて、投資10年目の2020年には約155万円、2021年には約321万円と、投資をはじめてからの11年間で約600万円の利益を得ることができました。

いきなり投資をはじめるのは少し不安。

そんな方は、着実に貯蓄できる

貯蓄型保険から検討してみませんか?

春から勇気を出して資産運用をはじめてみたいけど、投資はまだ少し不安。そんな方は、貯蓄型保険からはじめてみませんか。「明治安田生命じぶんの積立」なら少額からはじめられるうえ、いつ解約しても100%以上の受取率という安心感があるため、貯蓄の第一歩としておすすめです。

しっかり資金を用意して資産運用に臨まれたえまさんですが、失敗談はありますか?

はい、失敗もたくさん経験しています。はじめて日本株を買ったあと、東日本大震災が起きて保有していた株が急落してしまって。すごく焦って「元を取らなきゃ!」と、当時トレンド入りしていた建築系の株をどんどん買い足したら、ほとんどが大損のまま損切りになったことがあります。

ほかにも自分で決めたルールと違うことをしたときや、基本的な投資ルールを知らなかったことで失敗したなと感じたことがありました。

どのようなルールでしょうか?

自分で決めていたのは「余剰資金のなかで投資をする」というルールです。でも利益が出るとうれしくなって欲が出てしまい、余剰資金を超えて投資をすることもありました。そうするとだいたい失敗するんですね。

それから当時は「分散投資※」の知識がなかったので、趣味のジャンルばかりに偏って投資をしていました。リスクの軽減が期待できますから、今思うと分散した方が良かったなと思います。

※ 分散投資:投資先を分散することでリスクを抑え、安定的な運用成果をめざす投資手法

さまざまな失敗を経験されて今があるのですね。個別株投資から投資信託に移行するきっかけは何でしたか?

2019年ごろ、SNSでつみたてNISAの話題が飛び交っていたところから興味が湧いて調べてみたんです。そこで「どうやら投資信託という商品があるらしい」ということを知りました。投資信託は自分の代わりにプロが運用してくれるので、最初に積立設定をすればあとはほったらかしでいいのです。その魅力を知り、少しずつ日本株を手放して投資信託に移行していきました。失敗から学べたことがあったからこそ、今の運用スタイルにつながっていると感じますね。

投資信託はどのような基準で選んでいきましたか?

情報収集はYouTubeやInstagramがメインでした。また、投資信託の選定基準に「純資産」や「信託報酬」などの指標があります。純資産はなるべく多いものを、信託報酬はいわゆる手数料なのでなるべく安いものを選びます。そういった指標も活用しつつ、中長期的に持ち続けることを意識して投資信託を選んでいきました。

最後に、資産運用初心者に向けて、えまさんのご経験から伝えられる「資産運用をはじめるときのポイント」を教えてください!

-

多くの人が「現金が一番安全」という固定観念を持っているのではないでしょうか。しかし、インフレなどで現金の価値が下がっている現状も踏まえると、少額からでもいいので「まずはやってみる」というチャレンジ精神も大事かなと思います。

-

初心者の方は個別株投資ではなく、投資信託から資産運用をはじめて、少しずつ投資の感覚に慣れていくのはいかがでしょうか。その際、毎月の投資額は給料の10%以内に収めるなど、自分が無理なく続けられる金額を設定したうえではじめることが大切です。私も失敗した部分なので言えることですが、自分の身の丈以上に貯蓄を投資に回してしまうと金銭的にも精神的にも余裕がなくなると思います。

「投資は上下するもの」という意識を持ち、余裕を持ってはじめることも大切だと感じます。 -

私もネットで情報を得ることが多くありますが、鵜呑みにしすぎて自分のなかの基準がなくなってしまった状態で投資をしたところ失敗したという経験があります。良い情報もなかにはありますが、そのまま信じるのではなく、「本当に自分はこれを買って大丈夫か?」などと自分自身が芯を持って考えることが大切です。

-

私自身は趣味の銘柄ばかりに投資をしていたこともあり、業種やジャンルの分散が全くできていませんでした。その点投資信託は、一つ購入するだけで分散投資ができることから、中長期的な投資を仕組みとしてできる点も魅力だと思います。

失敗も経験されたえまさんですが、資産運用をはじめて良かったと思われますか?

思います。心のゆとりができましたね。それこそ結婚当初なんかは「1円単位で節約しよう」といったカツカツした空気が流れていた時期もありましたが、安定的な投資をはじめてからは穏やかになったなと感じています。

Profile

えま

Profileえま

暮らしのお金研究家。30代のワーママで、夫と小学生の長男、保育園に通う長女の4人家族+譲渡犬1匹と暮らす。出産を機に家計管理に真剣に取り組むようになり、お金の流れを整え、年間350万円貯蓄、投資利益3,000万円を達成。家計管理のコツをInstagramで発信中。

- ※本記事は、2024年10月時点の内容です。

- ※本記事は当社が、えま様に取材を依頼して掲載しています。

いきなり投資をはじめるのは少し不安。

そんな方は、着実に貯蓄できる

貯蓄型保険から検討してみませんか?

以前は浪費家で、貯蓄の意識が全くなかったえまさんですが、資産運用をはじめたことで今ではお金の面だけでなく、気持ち的にも余裕が持てるようになったとのこと。貯蓄をして余剰資金をつくったあとは、まずは決まった金額を毎月積み立てていくことが資産形成の第一歩となります。明治安田では少額からはじめられる貯蓄型保険をご用意。えまさんの歩みを参考に、新生活とともに資産形成の第一歩を踏み出してみてはいかがでしょうか。

募Ⅱ2402363ダイマ推

この記事を見た方におすすめの保険商品

-

手軽にはじめられ、満期保険金のある積立保険です。※1※

※保険商品をご検討いただく際には、「ご案内ブックレット」を必ずご確認ください

-

一生涯にわたる保障と将来の資金準備を兼ね備えた米ドル建ての終身保険です。※2※3※

- ※保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ・この保険は、ご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特にこの期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります

-

将来の資産をご準備いただける個人年金保険です。※4※

※ 保険商品をご検討いただく際には、「契約概要」を必ずご確認ください

- ※1 保険商品をご検討いただく際には、「ご案内ブックレット」を必ずご確認ください

- ※2 保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※3 この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ・この保険は、ご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります

- ※4 保険商品をご検討いただく際には、「契約概要」を必ずご確認ください