※本記事は、2023年12月時点の内容です

老後は公的年金で悠々自適に暮らそうと考えていませんか。90歳、100歳まで生きることが当たり前になった現在、長期化した老後生活を公的年金だけでまかなうことは難しくなってきています。そこで必要となるのが、老後に備える資産形成術です。

今回は、老後にかかるお金やもらえる年金額などを具体的に示したうえで、不足する老後資金を補う資産形成の方法について解説していきます。

老後生活を送るうえで、どのくらいのお金が必要になるか知っていますか?ここでは、総務省統計局『家計調査年報(家計収支編)』のデータをもとに夫婦と単身者の老後の必要資金を計算してみましょう。

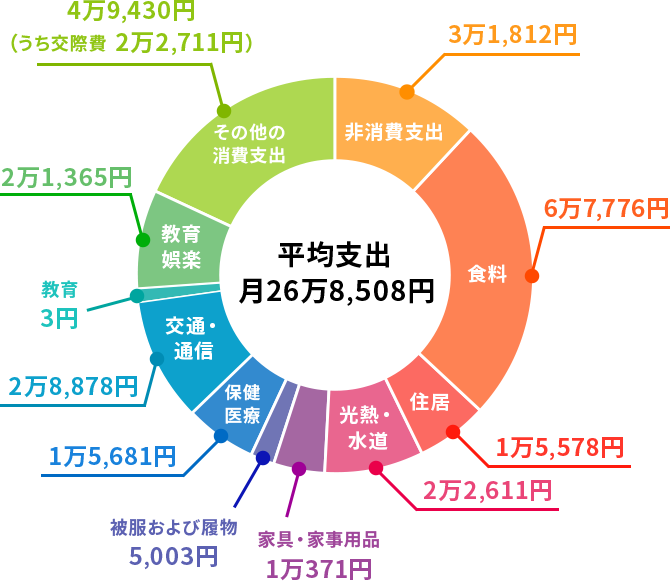

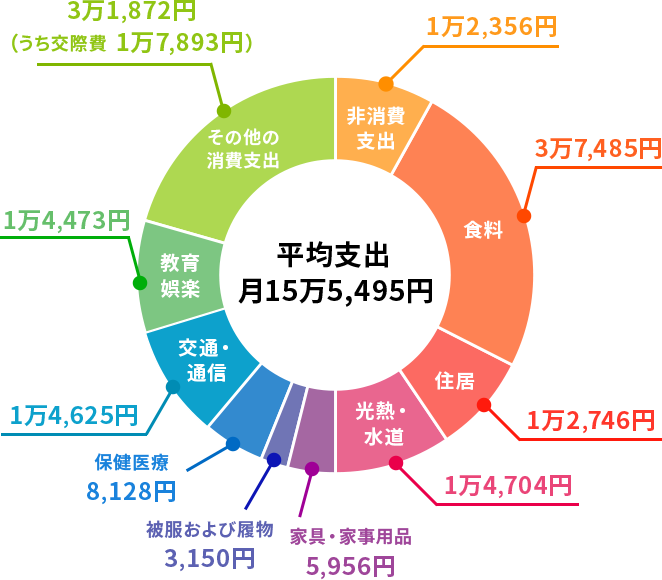

老後の平均支出

夫婦は月26万8,508円、単身者は月15万5,495円

2022年(令和4年)の『家計調査年報(家計収支編)』によると、65歳以上の夫婦のみの無職世帯(夫婦高齢者無職世帯)の平均支出は月26万8,508円、65歳以上の単身無職世帯(高齢者単身無職世帯)は月15万5,495円。また、夫婦、単身者ともに最も多い支出は「食費」、次いで交際費等を含めた「その他の消費支出」となっています。

-

65歳以上の夫婦のみの無職世帯

(夫婦高齢者無職世帯)の家計支出(2022年)

-

65歳以上の単身無職世帯

(高齢者単身無職世帯)の家計支出(2022年)

※総務省統計局の2022年『家計調査年報(家計収支編)』をもとに作成

老後にもらえる年金額の平均

夫婦で月22万4,482円、単身者は月15万8,232円

次に、老後はどのくらいの年金額をもらえるか見ていきましょう。

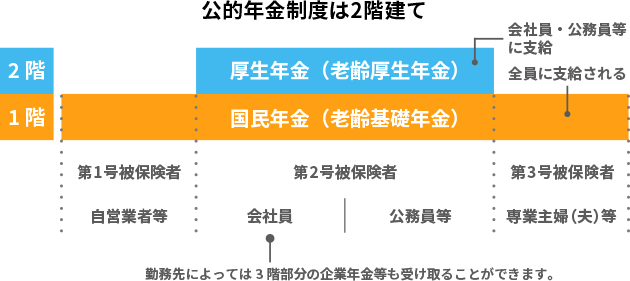

日本の公的年金は国民年金と厚生年金の2階建ての構造となっています。1階部分の国民年金は日本在住の20歳以上60歳未満のすべての人が加入するもので、自営業者(第1号被保険者)、会社員や公務員(第2号被保険者)、専業主婦(夫)(第3号被保険者)の全員が受給対象となります。加入期間は20~60歳になるまでの40年間で、10年以上加入していることが受給の条件。一方、2階部分の厚生年金は全員がもらえるわけではありません。厚生年金の対象となるのは会社員や公務員で厚生年金の加入期間があった人のみで、自営業者や専業主婦(夫)は対象外となります。

ここでは、厚生労働省が公表している年金の標準的な給付水準を示す「モデル年金」をもとに、老後にもらえる年金額を試算していきます。モデル年金は、平均的な賃金で40年間就業した夫と専業主婦の妻という家庭をモデルに、夫の厚生年金に、夫婦ふたり分の基礎年金を加えて算出しており、2023年度のモデル年金は月22万4,482円となっています。また、モデル年金をもとに、独身の男性が平均的な賃金で40年間就業した場合の年金額を試算すると、月15万8,232円となります。

あなたはどの年金に加入している?

参照:『いちからわかる! 新NISA&iDeCo 2024年最新版』(インプレス)より

1,500万円以上不足する可能性も……。

老後の毎月の家計収支ケースを紹介

- 夫婦のケース

- ここまでで年金生活者の支出と収入がわかったので、そこから毎月の家計収支を計算していきましょう。

まず、夫婦の場合は、平均支出:月26万8,508円、年金額(収入):月22万4,482円なので、家計収支は月4万4,026円のマイナスとなります。これは1年では52万8,312円のマイナスとなり、仮に老後を20年間と仮定すると1,056万6,240円のマイナスとなります。つまり、年金では日々の生活費だけでも約1,000万円が不足するということです。

これに加えて、シニア世代では「住宅購入・リフォーム費」「車の買い替え」「子どもの結婚や出産」など、まとまったお金がかかるイベントも多く想定されます。例えば、住宅のリフォームであれば、ヒートショック予防に浴室をユニットバスにすることやトイレ・洗面脱衣所に暖房を設置するだけでも100万円程度の費用が発生します。また、「ゼクシィ結婚トレンド調査2023調べ」によると、結婚するにあたり、73.5%の人が親・親族から資金援助を受けており、援助額は平均163万7,000円となっています。ほかにも、車の購入費や年に1回の旅行費などを含めると、老後のイベント費は1,000万円以上になることも珍しくありません。

そのため、生活費とイベント費を合計すると、老後20年間で少なくとも1,500~2,500万円の備えは見込んでおいた方が良いことになります。 - 単身者のケース

- 一方、単身者の場合は、平均支出:月15万5,495円、年金額(収入):月15万8,232円なので、家計収支は月2,737円のプラスとなります。つまり、日々の生活費だけであれば年金だけでもやりくりは可能なわけです。

しかし、単身者の場合、夫婦と比べて介護費がかさむ心配があります。在宅介護が難しいため、早いうちから高額の施設介護を利用せざるを得ないケースも考えられるからです。野村総合研究所「高齢者向け住まいの実態調査」によると、介護施設に入居した場合、入居時の前払い金の平均は171万9,797円、入居後の毎月の費用平均は18万3,204円です。仮に10年間施設に入居したとすると、合計で2,370万4,277円の出費となります。ほかに諸々のイベント費もかかることを考えると、単身者も夫婦と同様の老後資金の備えは見込んでおいた方が良いでしょう。

数年前には、老後20~30年間で2,000万円が不足するという「老後2,000万円問題」も話題となりましたが、実際に試算してみるとそれ以上の金額が不足する可能性があることがわかりますね。

このように、公的年金だけでは老後の生活に不安が残るというのが現状です。さらに今後、少子高齢化が続くと、将来的には今以上に公的年金額が減少することも考えられます。こうした状況下で老後資金を十分に準備するためには、投資によって自分で資産形成を行なうことが必要となってきます。その際におすすめしたいのが、投資信託の積立投資です。

-

投資初心者におすすめしたい

投資信託の積立投資これまで投資をしてこなかった人のなかには、「いきなり資産運用といわれても……」と戸惑う人もいるかもしれません。しかし、投資信託の積立投資の場合、最初に購入する商品と毎月の購入金額を決めれば、あとは自動的に毎月積立され、資産形成ができます。そのため、知識の浅い投資初心者でも、気軽にはじめることができます。

さらに、積立投資では、毎月一定金額ずつを購入していくことによって、価格が高いときには少ない口数を購入し、安いときには多い口数を購入していくことになります。こうすることでドル・コスト平均法※が働き、平均の購入単価を平準化することができ、結果的に投資のリスクを抑える効果が期待できるのです。

また、一つの企業が投資対象となる株式とは違い、投資信託はたくさんの投資対象を一つにまとめた商品で、幅広い地域や金融商品に分散投資することが可能です。一つの資産に集中して投資をすると、資産運用が上手くいかなくなったときに、その影響は非常に大きなものになりますが、分散投資では、投資の対象商品を複数組み合わせることで、価格変動のリスクを抑えることができるわけです。

※毎回一定金額を購入することで、毎回一定口数を購入する場合に比べ、平均購入単価を抑え、同じ金額でより多くの口数を購入する効果が期待できること

-

税制優遇がある

「iDeCo」投資信託で積立投資する場合には、「iDeCo(個人型確定拠出年金)」の利用がおすすめです。

iDeCoとは、自分のための年金を自分で積み立てる制度。原則として、20~65歳未満までの国民年金・厚生年金加入者であれば誰でも加入することができます。iDeCoの最大の特徴といえるのが、さまざまな税制優遇です。「積立時」「運用時」「受取時」という3つのタイミングで手厚い税制優遇を受けることができます。掛金の全額が「小規模企業共済等掛金控除」という所得控除の対象となるため、その年の所得税と翌年の住民税の負担を軽減することができます。

ただし、iDeCoで積み立てたお金は原則60歳まで引き出すことができないため、家計に無理のない余裕資金で積立を行なうようにしましょう。

また、iDeCoでは、投資信託のほかにも、定期預金と保険によって積立を行なうことが可能です。この二つは元本確保型と呼ばれ、満期時に元本と利息が確保されるため、非常に安全性が高いことが特徴です。投資信託と比べると高いリターンは期待できませんが、投資に対して不安があり、安心感を得たいという人は、老後資産の一部を元本確保型で運用すると良いでしょう。

-

新制度となり、使い勝手が良くなった

「新NISA」2024年から新しい制度がスタートした、税の優遇制度「新NISA」も資産形成にはおすすめです。成長投資枠とつみたて投資枠をあわせて年間360万円までの投資ができ、非課税保有限度額は最大1,800万円(成長投資枠の上限は1,200万円)と従来の制度から大幅に拡大。さらに、非課税保有期間が無期限化されました。使い勝手が良くなった分、柔軟な資産形成を実現できる制度といえます。

新NISAに関する詳しい情報はこちらの記事をご覧ください。

-

契約時に決めた年齢から計画的に年金を受け取る

ことができ、所得税と住民税の負担を軽減できる

「個人年金保険」ほかにも、老後に向けた計画的な資金準備としておすすめしたいのが、「個人年金保険」です。個人年金保険では、保険料の払込期間に保険料を払い込むことで、契約時に決めた年齢に達した時点から年金として保険金を受け取ることができます。保険金を一括で受け取ると、一度に使い込んでしまうリスクもありますが、年金形式なら使い込む心配もなく、浪費家の人でも安心です。

また、個人年金保険の保険料は、一定の要件を満たすことで、一般生命保険料控除とは別枠で、個人年金保険料控除の対象となり、所得税と住民税の負担を軽減することができます。この税の軽減効果も、個人年金保険の大きな魅力となっています。

老後資金を貯めるうえで、資産運用でお金を増やすこととならんで重要となるのが、日々の支出を減らすことです。当然、定年後は現役時代と比べて収入が減るため、それに応じて支出も減らしていく必要があります。しかし、いきなり現役時代の金銭感覚をあらためることはなかなか難しいもの。

だからこそ大切になるのが50代での過ごし方です。特に夫婦の場合、50代で子どもが大学を卒業・独立をすると、急に家計がラクになります。しかし、そこで安易に気を緩めて、贅沢にお金を使ってしまうのはNG。

むしろ、子どもが独立したときこそ家計の引き締めが大切です。住宅ローンの繰り上げ返済、食費や雑費などを見直して、家計費のダウンサイジングに着手をしましょう。

また、収入の高い人のなかには、年金額を現実にもらえる金額よりも高く見積もっているケースが多々見られます。いざ年金を受給した際に「思ったよりも少なかった……」と焦ることのないように、50代になったら、毎年誕生月に送付される「ねんきん定期便」を必ずチェックし、自分の年金額の概算を把握しておくようにしましょう。より正確な年金額を知りたい場合には、年金事務所に直接出向いて試算をしてもらう方法もあります。

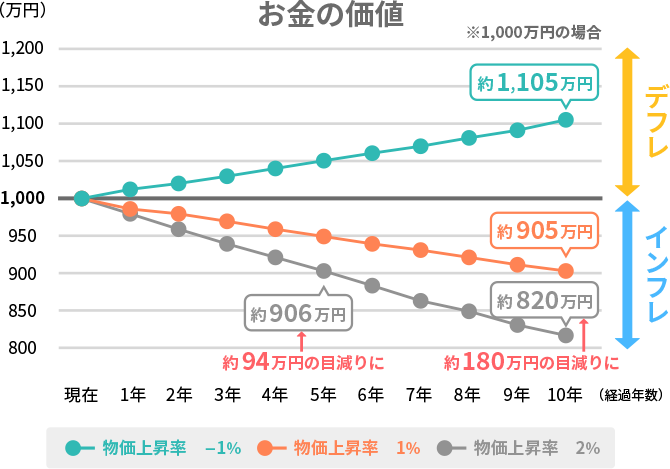

日本では、投資に対して「リスクがあって怖いもの」というイメージが先行しており、いまだに元本保証のある銀行預金への信仰が根強く残っています。しかし、インフレでモノやサービスの値段が上がると、お金の価値は相対的に下がってしまいます。そのため、現在のインフレが今後も続いた場合には、資産のすべてを預貯金に委ねてしまうと、資産が目減りするリスクも大きくなります。

物価が上昇する(=インフレ)とお金の価値が下がる

参照:『いちからわかる! 新NISA&iDeCo 2024年最新版』(インプレス)より

お金の価値が下がるインフレリスクに対処するためには、自ら投資によって資産形成を行ない、お金を増やす必要があります。実際、投資の盛んな米国や英国では、ここ20年で家計金融資産額が2~3倍アップしている一方、日本の家計金融資産の伸びは僅か1.5倍程度にとどまっています※。こうした状況下で、私たちは従来の現金至上主義から抜け出し、投資によって資産形成を行なう必要に迫られているのです。

老後も豊かに、安心して生活するために、今から資産形成を考えて動いておくことが大切です。今回紹介した資産形成術を早速スタートして、老後の安心を手に入れましょう。

※出典:金融庁『導入直前!「つみたてNISA」の制度説明』(平成29年9月)より

監修

森本幸人

監修森本幸人

社会保険労務士、ファイナンシャルプランナー(CFP、1級FP技能士)。証券会社勤務後、森本FP社労士事務所を開設。定年後を豊かに生きるためのリタイアメントセミナーを中心に、再就職や資産運用について講演・セミナーを実施。著書は『定年後を豊かに生きる生活設計講座』など。

- ※本記事は、2023年12月時点の内容です。

- ※本記事は、当社が森本幸人様に監修を依頼して掲載しています。

- ※公的年金制度に関する記載は2023年12月現在の制度に基づくものであり、将来変更される可能性があります。

募Ⅱ2400941ダイマ推

この記事を見た方におすすめの保険商品

-

手軽にはじめられ、満期保険金のある積立保険です。※1※

※保険商品をご検討いただく際には、「ご案内ブックレット」を必ずご確認ください

-

一生涯にわたる保障と将来の資金準備を兼ね備えた米ドル建ての終身保険です。※2※3※

※保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

※この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ・この保険は、ご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります

- ※1 保険商品をご検討いただく際には、「ご案内ブックレット」を必ずご確認ください

- ※2 保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※3 この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ・この保険は、ご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります