「年間お金計画」とは、名前のとおり、年間を通じた家計のお金(予算)計画のことを指します。あらかじめ1年分の家計のお金計画を立てることで、年単位でお金の流れが「見える化」されます。「この月は思っている以上にお金がかかりそうだから、別の月に引き締めよう」などと予算を振り分け、1年のなかで収支を調整していくことで、計画的にお金が使えるようになり、貯蓄の目標が達成しやすくなります。

家計のお金を管理するアイテムといえば、まず思い浮かぶのが「家計簿」です。「家計簿があれば年間お金計画は必要ないのでは?」と思う人もいるかもしれませんが、家計簿と年間お金計画では、目的や役割が異なります。

- 家計簿:

- 月単位で支出を記録して家計の現状を把握するためのツール

- 年間お金計画:

- 1年を通じてお金の予定を立てることで、理想の家計に近づけるためのツール

年間お金計画に基づいて毎月のやりくりを行ないつつ、家計簿で使い方を振り返るというのが理想的です。家計簿を付けているのにお金が貯まらないという人は、ぜひ「年間お金計画」を試してみてください。

-

家計を振り返ることで、

お金の使い方を見直すことができる年間お金計画を作るときにまず行なうのが家計の棚卸しです。日ごろのお金の使い方を振り返ることで、ムダな出費に気付き、お金に対する意識が高まります。さらに、自分自身や家族にとって「価値あるお金の使い方」を考えることで、生活の質や満足感の高い暮らしにつながります。

-

目先の収支に振り回されずに

家計管理ができるいくら家計管理を心がけていても、月ごとに多少の変動は生じるもの。予想外の出費も、年間お金計画を立てて前もって予備費を計上しておくことで、目先の収支に振り回されずに、家計管理ができます。

-

貯蓄とのバランスを考えながら、

年間の予定や目標を立てられるように

なる1年を通じてお金の配分を考えるため、貯蓄とのバランスを考えながら、予定や目標が立てられるようになるという利点もあります。例えば、「年末は帰省で出費がかさみそうだから、夏の旅行は近場で済ませよう」とか、「今年は自己投資の年にしたいから、貯蓄ペースを少し緩めて資格のスクールに通う」など、予定や目標が立てやすくなります。

-

年間の貯蓄額が想定でき、

長期的な視点で将来設計が行なえる「年間でどれくらい貯蓄できるか」がある程度想定できるのと、先のことがイメージしやすくなります。「いつまでにこれくらいのお金を貯めたい」「将来はこんなことがしたい」などと、夢や目標が持てるようになり、なりたい自分像が描けるようになります。

年間お金計画で見積もる要素は、下記のとおり。

- 全体の収入

- 水道光熱費などの「固定費」

- 食費などの「変動費」のほか

- 旅行やプレゼント代など突発的にかかる「特別費」

これらを、12ヵ月間見積もって作成します。

さらに突発的にかかる費用(特別費)を12ヵ月分見積もって作成します。

準備するのは、以下の二つ。

- 通帳またはネットバンクの履歴(給料の振込口座、カードの引き落とし口座)

- クレジットカードの明細

まずは、自分が毎月「何にいくら使っているか」を知るために、通帳やネットバンクの履歴など、お金の出入りが分かるものを準備しましょう。家計簿が必要なのでは?と考えがちですが、なくても作成は可能です。クレジットカードの明細はウェブサイトでも確認できます。手書き派の方はノート、デジタルで管理したい方は、ExcelやGoogleスプレッドシートで作るのがおすすめ。あとから数字を変えた場合でも計算式を入れておけば自動的に再計算してくれるので、管理がラクになります。

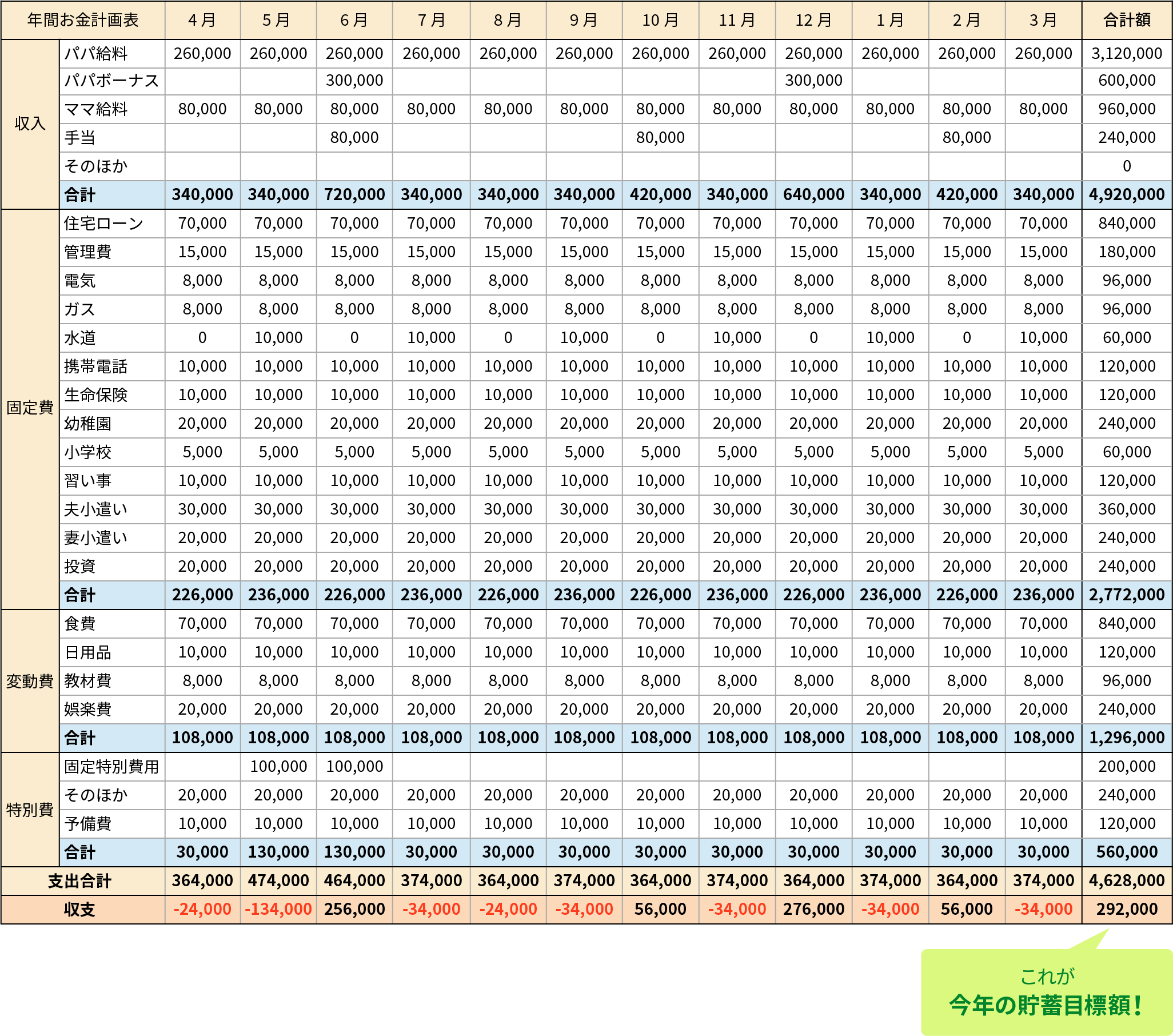

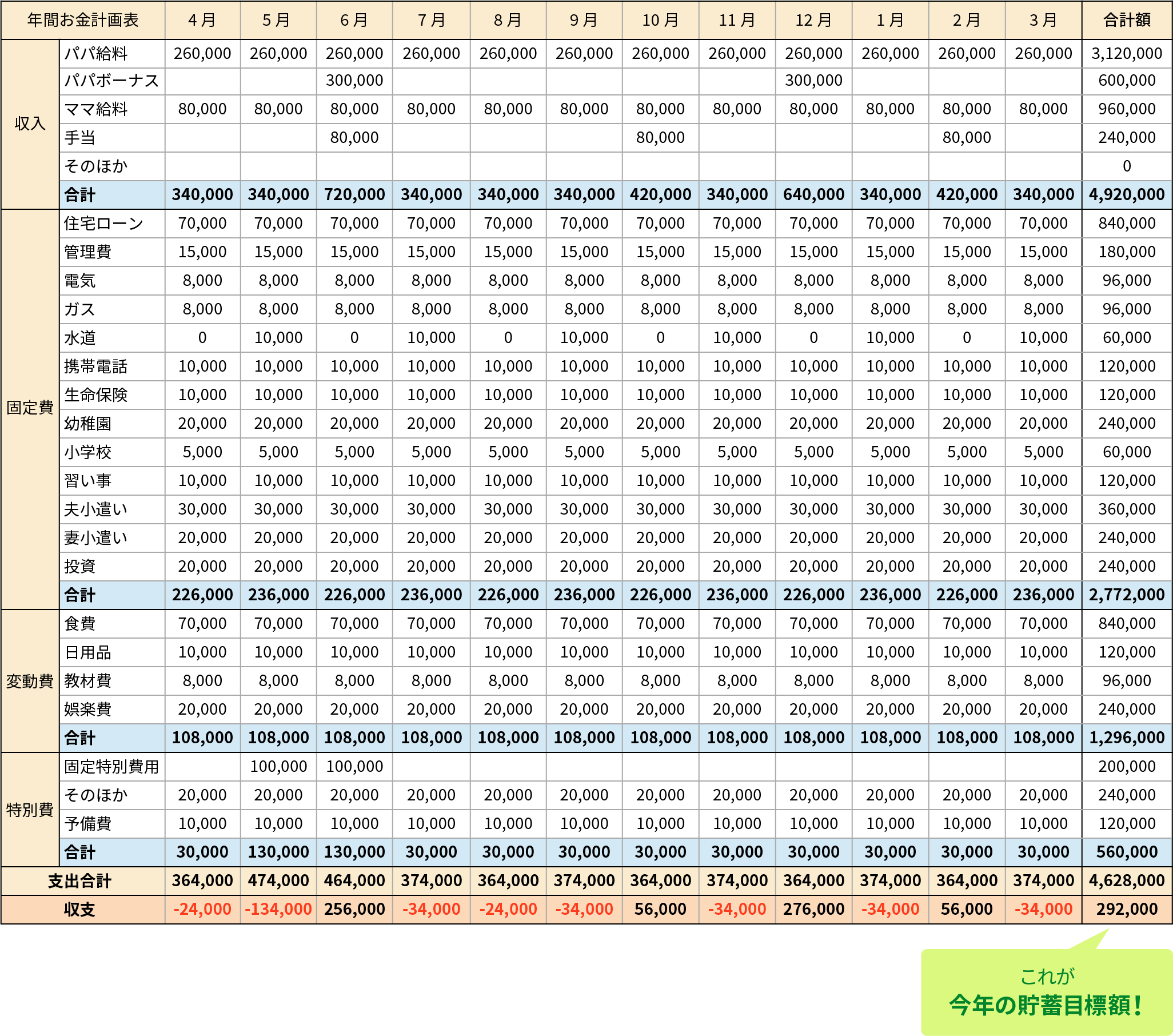

下記の年間お金計画表は平塚さんが実際に「夫婦共働き、子どもふたり」のケースをシミュレーションして作成したものです。

- 家族構成

- 夫(35歳)、妻(32歳)、子ども(小学生・

幼稚園) - 収入

-

夫手取り月収26万円

(ボーナス年2回各30万円)妻パート手取り月収8万円、

児童手当月2万円

年間お金計画を作る際には、「収入」「固定費」「変動費」「特別費」それぞれの予算をおおまかに見積もることが大切になってきます。各項目の書き方について、抑えておくべきポイントを平塚さんに聞きました。計画表を立てるときには、以下のことに注意して作成してみましょう。

「収入」はここがポイント

「収入」は、手取り収入のほかにボーナスや

手当も入れる

月々の給料のほか、ボーナスや手当なども収入として換算します。手当は、子どもがいる世帯だと児童手当などが考えられるほか、年金を受給している世帯は年金も収入として換算して問題ありません。

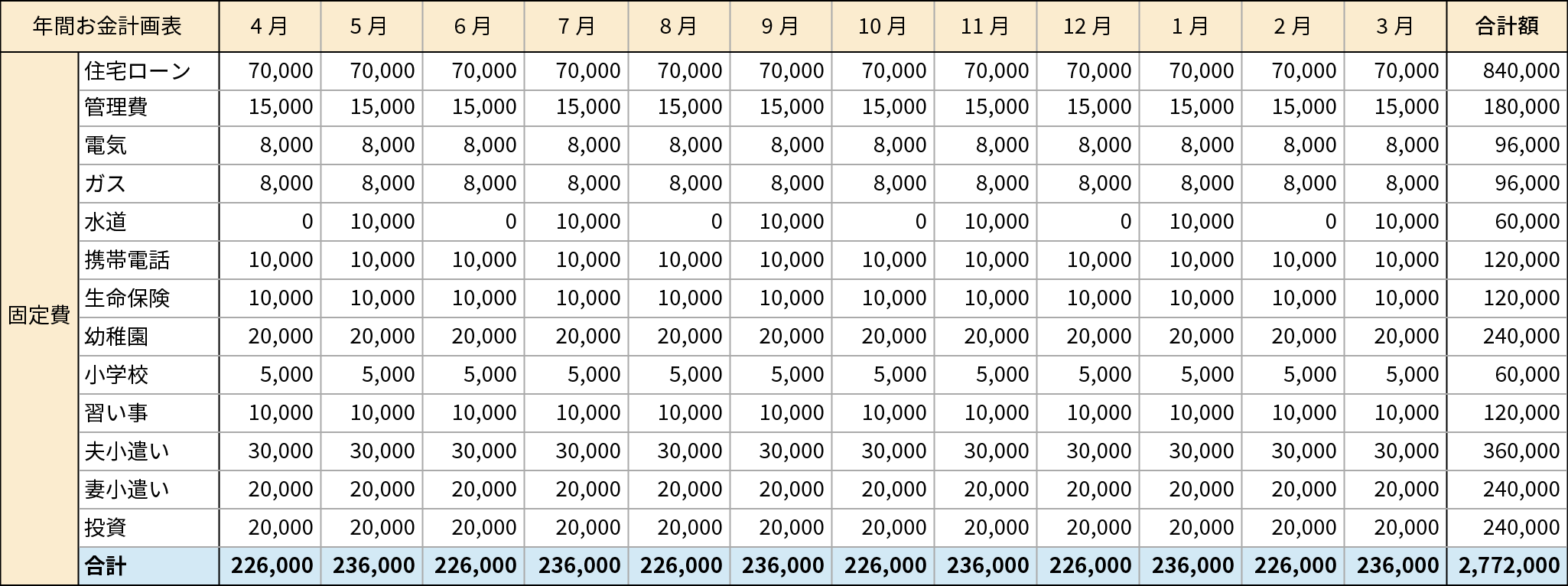

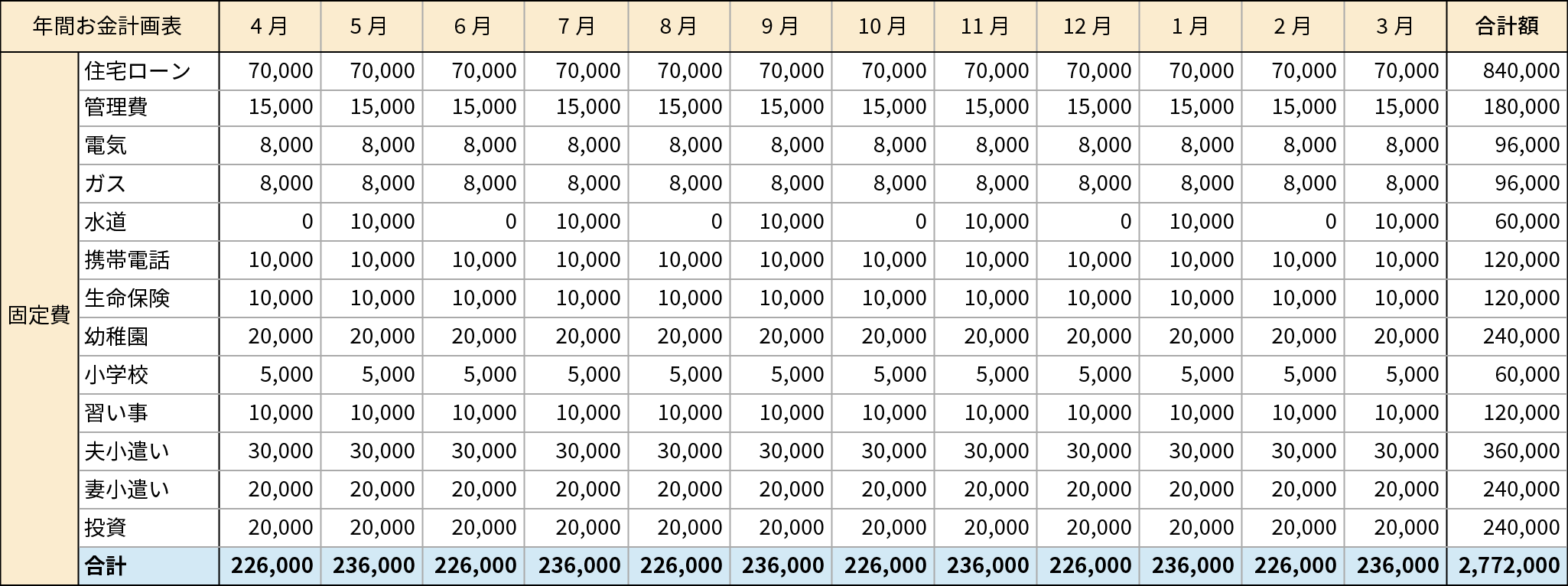

「固定費」はここがポイント

毎月決まった額が引かれるものは「固定費」

固定費とはここでは住居費(家賃や住宅ローン)・管理費、光熱費、通信費、NHK受信料、保険料のほか、学費、習い事、小遣い、投資など、毎月引かれる決まった額のことを指します。光熱費は、固定費・生活費のどちらに区分けしても構いません。

子どものいる家庭の場合、学費や給食費など決まった額が引き落とされるものは固定費、習字道具や写真の購入など変動するような教育費は、教材費として変動費に入れると分かりやすいと思います。

光熱費や水道代は、年間総額から平均値を

出して「固定費」に入れる

光熱費は季節によって変動しますが、年間でかかる総額を12で割って1ヵ月ごとの予算にすると管理がシンプルになりますし、家計の負担も少なくなります。通信費も同様。家計簿ではないため、あまり細かくする必要はなく、おおよその平均額で構いません。

また、予算を見積もるときは、「どこか減らせるところはないか」と見直しながら進めていくのがおススメ。特に固定費は家計のなかで一番大きな支出なので、削減できれば節約効果が高いのです。

「投資」は、支出と考えて固定費に。

資産の増減は「資産管理表」を作る

年間お金計画では、投資は支出として考え、損益は反映させません。毎月決まった額を積み立て投資しているなら、固定費の予算項目として作るのがおすすめ。資産形成については「資産管理表」を別に作って管理していくといいでしょう。

「変動費」はここがポイント

「変動費」は、カードの支出額をもとに

ざっくり見積もりでもOK

変動費(生活費)に含まれるのは、食費や日用品、子どもの教材費、娯楽費など月ごとに変動するもの。

変動費も固定費と比べて多少変動はするものの、食費や日用品など月ごとに大きく変化が出るものではないので、固定費と同じく、細かくしすぎずに毎月同じくらいの金額でOK。

見積もりが難しい箇所ではありますが、カードの明細履歴などで把握できる範囲で問題ありません。可能であれば、1ヵ月だけでも家計簿をつけて、何にどれくらい使っているのかをチェックしたうえで予算を決めると、精度の高い年間お金計画が作れます。

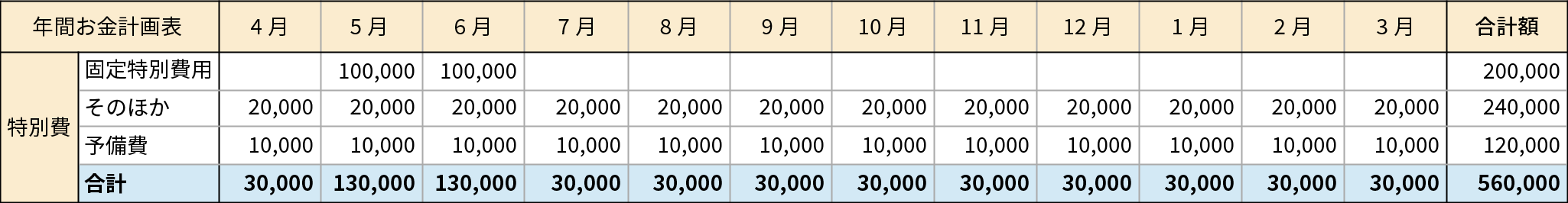

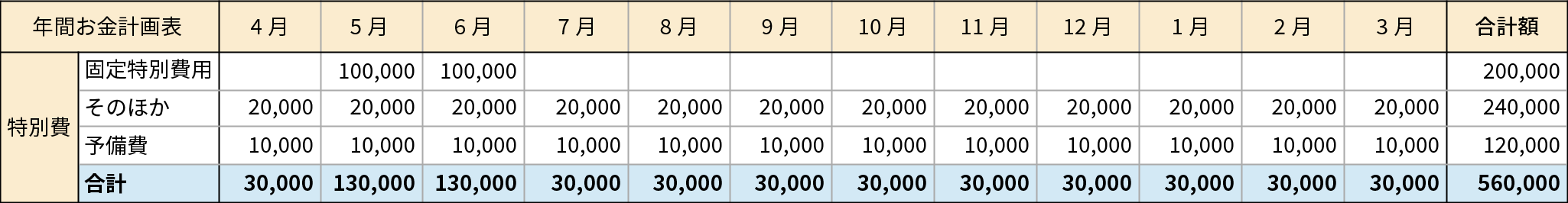

「特別費」はここがポイント

予想外の出費に振り回されないための

「特別費」

特別費に含まれるのは、冠婚葬祭、帰省費用、車検、家賃の更新など、「その年だけ特別にかかる費用」。車検や家賃の更新など、あらかじめ想定可能な費用は、その月の「特別費」として記入します。

そのほか、モノの故障・買い替えなどといった想定外の出費に関しては、独身ひとり暮らしなら30~50万円くらい、子どものいる家庭の場合、100万円くらいと見積もっていれば安心です。いきなりそれらの予算を用意することは難しいので、毎月予備費として月に1万~3万円くらいの予算を計上し、特別費として積立をしながら、必要なタイミングで使って、1年のなかでバランスをとっていきましょう。

余った「特別費」は、好きなことに使おう

余った特別費は、貯蓄するもよし、趣味や旅行に使うもよし。ある程度貯蓄ができていれば、無理してそれ以上頑張る必要はないので、欲しかったものを買ったり、家族旅行に使ったりと自分の娯楽に使うことも忘れずに。

一度作成して終わりではなく、

見直しが大事

収入から固定費・変動費・特別費を差し引いた額が貯蓄額となります。全体の予算を組んで貯蓄額を割り出した後、「もう少し貯蓄したい」と感じた場合は、各費目を見直して削れる支出がないかを検討していきましょう。場合によっては、「このままだと貯蓄が増えないから転職や副業をしよう」「資格をとってキャリアップしてみようかな」など、働き方や生き方を見直すきっかけにもなります。

また、年間お金計画は、実際に使用しはじめてからの見直しも重要。支出額を低めに見積もりすぎていた場合は、途中で数字を変更すれば問題ありません。あまり気にせず、できるだけ1年の範囲内で収支のバランスを立て直すようにしましょう。

年間お金計画は1年先の予算まで見積もるため、慣れないうちは「予想外」な支出がつきもの。なかなか思うとおりにはいかないかもしれませんが、その都度、見直しをして組み直していけば大丈夫。落ち込む必要はありません。最初から完璧をめざそうと思わず、数年かけて徐々に精度を上げていけば大丈夫です。初年度はトライアル期間と考え、気楽に取り組んでください。

年間お金計画を立てることで、まずは自分の「お金の使い方」を知ることが大事。無駄な支出が分かり、きちんと見直しができれば、より効果的に貯蓄を行なうことができますよ。また、自分の資産形成のペースを把握し、より長期的な視点で将来を考えられるようになります。みなさんもぜひ、ご自身の資産形成に役立ててください。

監修

平塚千晶

監修平塚千晶

東京都在住。夫と子ども3人の5人家族。結婚と同時に家計簿をつけ始め、家計簿、家計管理、ポイ活などに関するブログ「2年間で350万円貯めた!ズボラ主婦の節約家計簿管理ブログ」も好評。日本テレビ、フジテレビ、NHK、テレビ東京などにも出演。著書に『あきの新ズボラ家計簿』(秀和システム)『「ズボラ家計簿」練習帖』(講談社)など。

- ※本記事は、2023年8月時点の内容です。

- ※本記事は、当社が平塚千晶様に監修を依頼し、掲載しています。

年間お金計画で決めた貯蓄をもとに、資産運用を行なうことも効果的です。

明治安田では貯蓄型保険を各種ご用意しています。資産形成だけでなく、いざというときは保障を受けられるので、より磐石な人生設計を立てられます。

これらの保険を賢く利用することで、資産運用を行ない、将来に向けて安定した経済的な保障を築いていきましょう。

募Ⅱ2301756ダイマ推