※本記事は、2023年4月時点の情報です

医療の発展により「人生100年時代」と言われる昨今では、60歳で仕事を定年したとして、老後の期間はおよそ40年。自分の時間がたっぷり使えるようになったとしても「年金だけで生活を続けるのは難しそう……」と、老後の生活資金に不安を覚える方も多いのではないでしょうか。定年後、自ら働いて収入を得ることは難しいかもしれませんが、お金に定年はないため、今ある貯蓄にしっかりと働いてもらうことで、老後の資産を増すことができるかもしれません。今回は、ファイナンシャルプランナーの井戸美枝さん監修のもと、定年後に活用できる資産運用について一挙に解説いたします。

井戸美枝

(いど みえ)

生活に身近な経済問題をはじめ、年金・社会保障問題を専門とする。「難しいことでも解り易く」をモットーに、お金にかかわる複雑な情報・仕組みを生活者の立場で解説。経済エッセイストとして雑誌・新聞の連載多数。社会保障審議会企業年金部会委員、確定拠出年金の運用に関する専門委員会委員等。

なぜ必要なの?定年後の資産運用

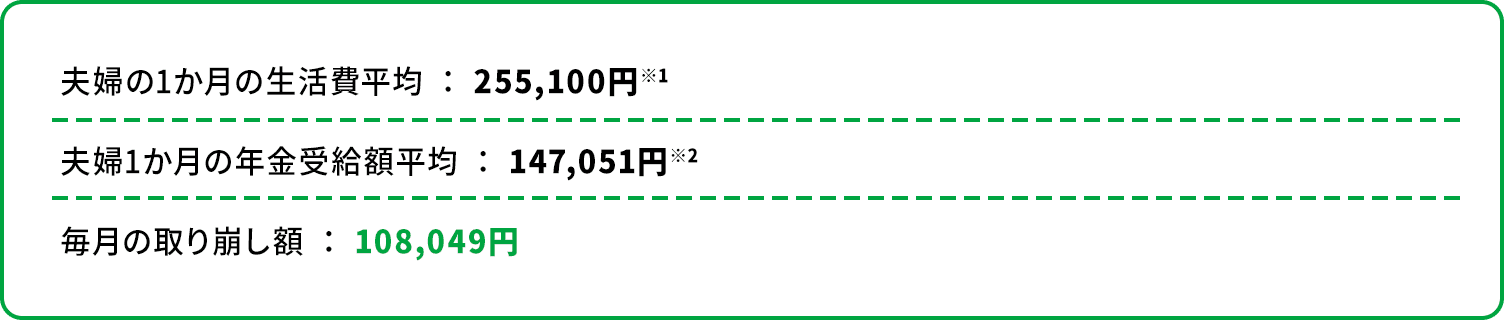

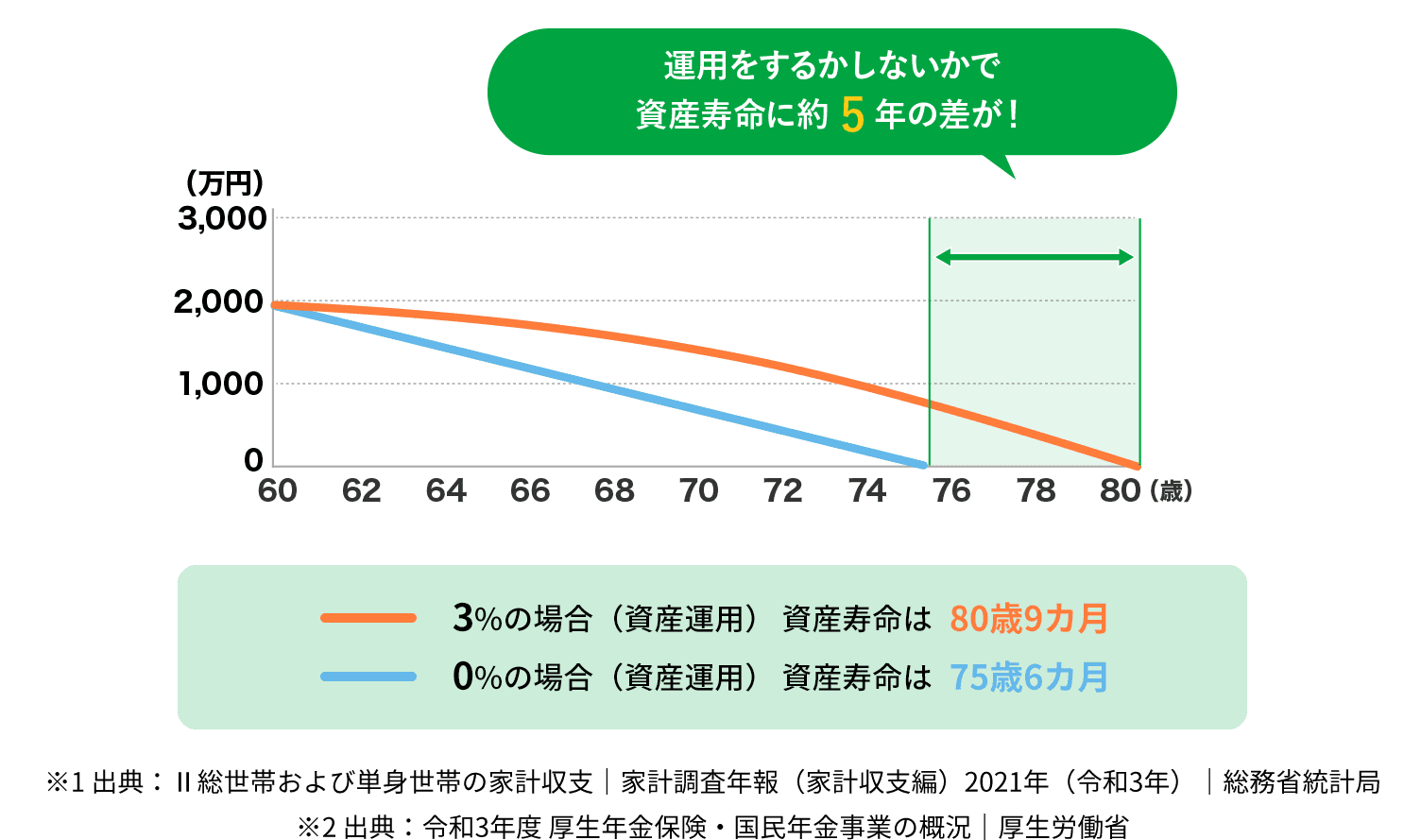

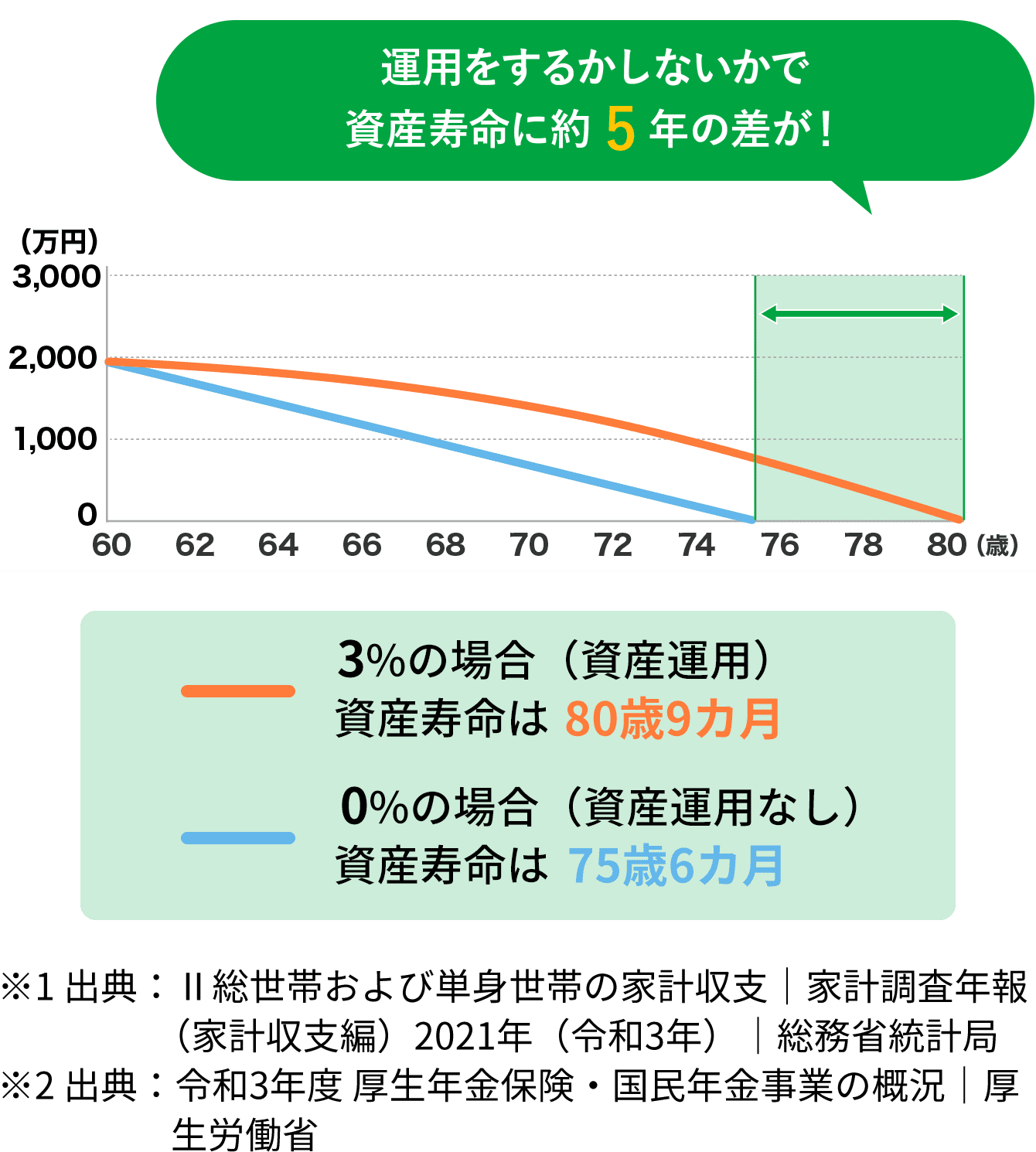

人生100年時代と言われるなかで意識する必要があるのが「資産寿命」です。資産寿命とは、老後生活を送るにあたって、それまでに形成してきた資産が尽きるまでの期間のことを指します。多くの方は定年後、年金だけでは生活費が不足する場合には貯蓄や退職金から取り崩して過ごすことになります。ただ、長寿化によって定年後の人生が長くなると、ご自身の寿命を迎える前に資産寿命を迎えてしまう可能性があるのです。

例えば、60歳の夫婦二人で退職金を含め資産が2,000万円あったとします。毎月貯蓄から約10.8万円を切り崩していった場合は75歳で資産寿命を迎えますが、同じ額を利用しながら年率3%で資産運用をした場合は、資産寿命を80歳まで伸ばすことができるのです。

そして昨今は物価の上昇も続いているため、今後も同じ生活費で生活できるとは限りません。昔は銀行に預けているだけで、お金が10年で2倍近くに増えるという時代がありました。しかし、定期預金や普通預金では増えにくいです。よって、リスクやデメリットをしっかり理解したうえで積極的に資産運用して、資産寿命を伸ばす必要があるのです。

本記事で紹介する方法を参考に、ご自身にあった資産運用の方法を見つけましょう。

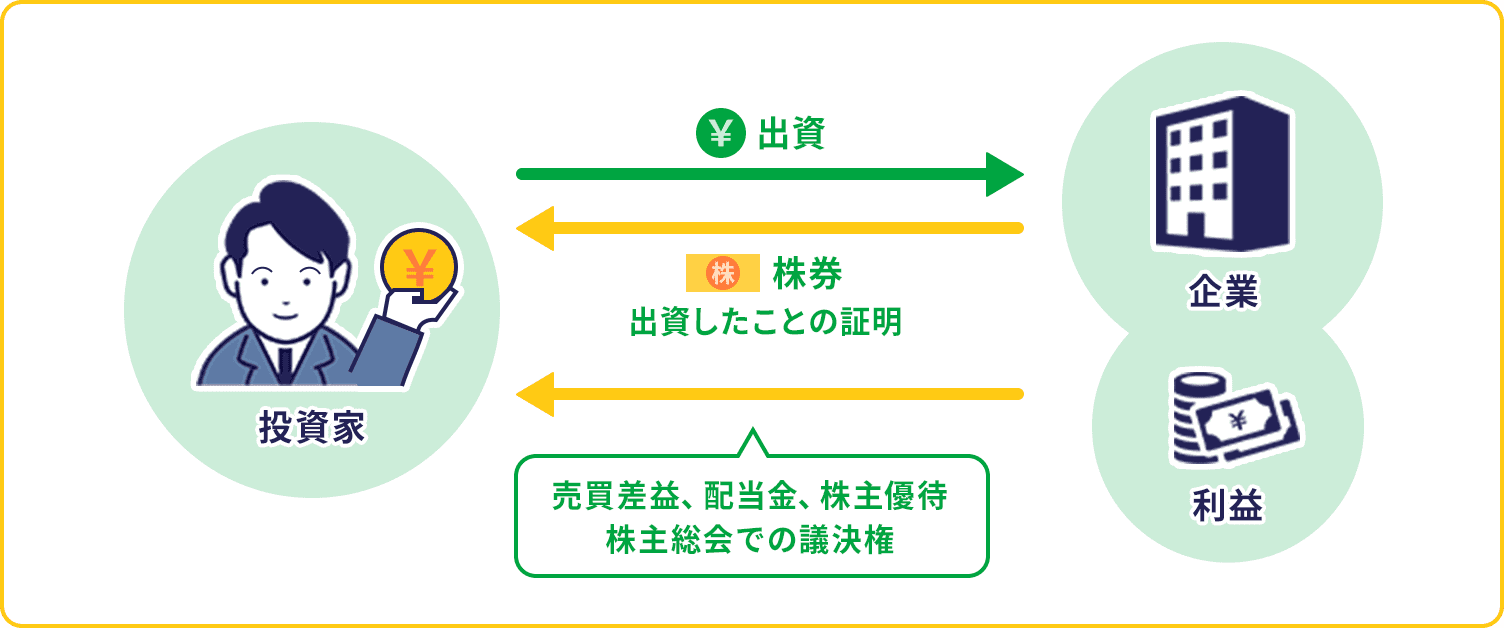

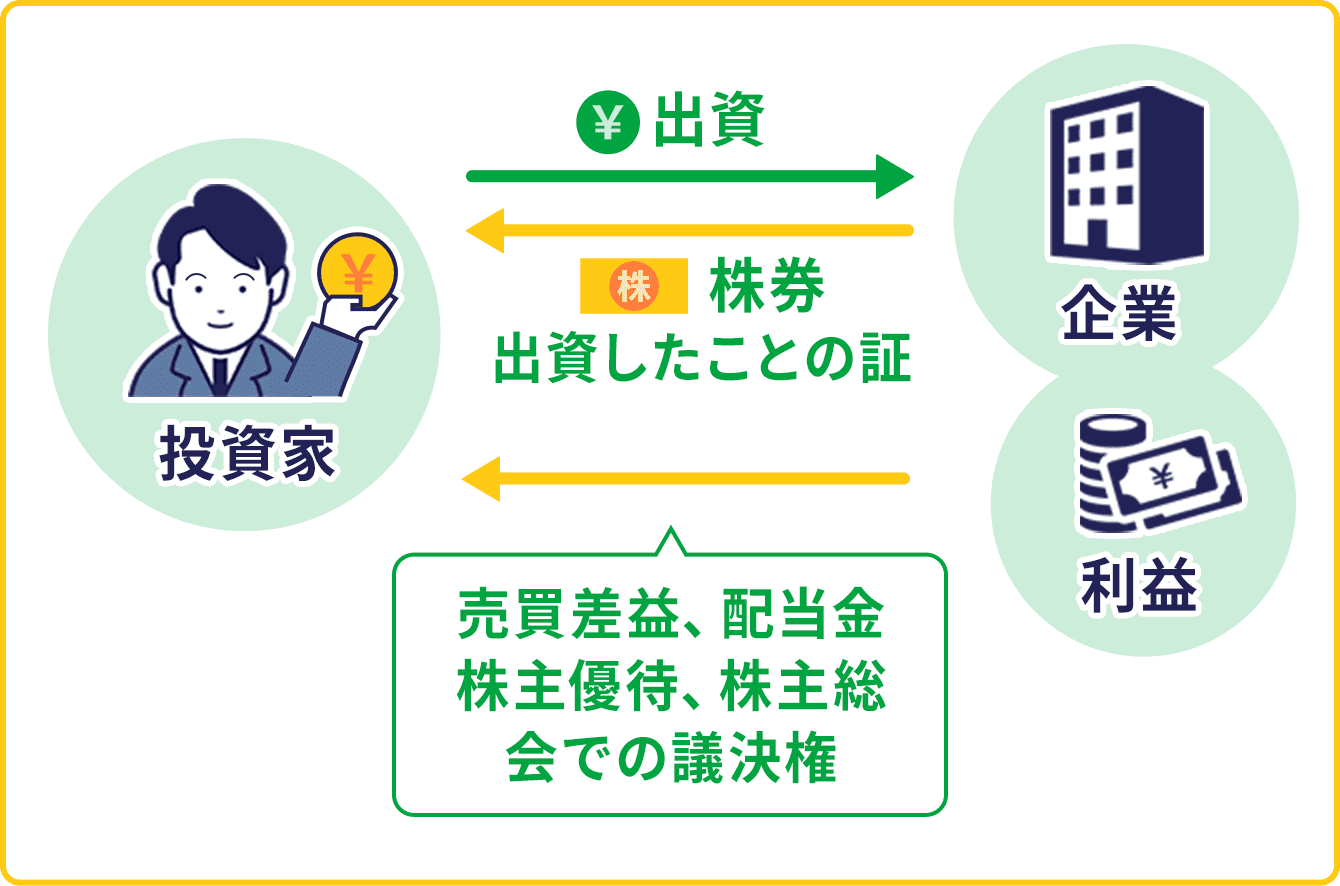

株式投資

株式投資には配当金、売買差益、株主優待の3つの利益を得られる可能性があります。株式は好きなタイミングで売買できるため、購入時よりも株価が値上がりしたタイミングで売却することで、差額分の収益を得ることができます。また、株価は常に変動していて価格のブレ幅が大きいことも。株価の上昇により大きなリターンの可能性があると同時に、株価の下落により損失を被るリスクがあります。よって、変動する株価を読み取る能力や、会社情報や市場の理解など、ある程度の投資経験と知識が必要になります。

メリット

・配当金や株主優待がもらえることがある

・株価の上昇により、大きな収益を得られる可能性がある

・好きなタイミングで売買できる

デメリット

・投資初心者には難易度が高く、知識が必要

・株価の下落により損失を被るリスクがある

・ 売買手数料がかかる場合がある

・元本の保証がない

すでに投資経験があり、ある程度の知識を

持っている人におすすめ

運用のポイント

株式投資は、さまざまな業種の株式を分散して購入することでリスクを小さくすることができますが、一定の知識が必要とされるため初心者が無闇に手を出すのはおすすめできません。60歳以降に始める場合、若い頃と比べ運用期間が短くなるため、損失が出た場合のリカバリーも難しいというリスクもあります。

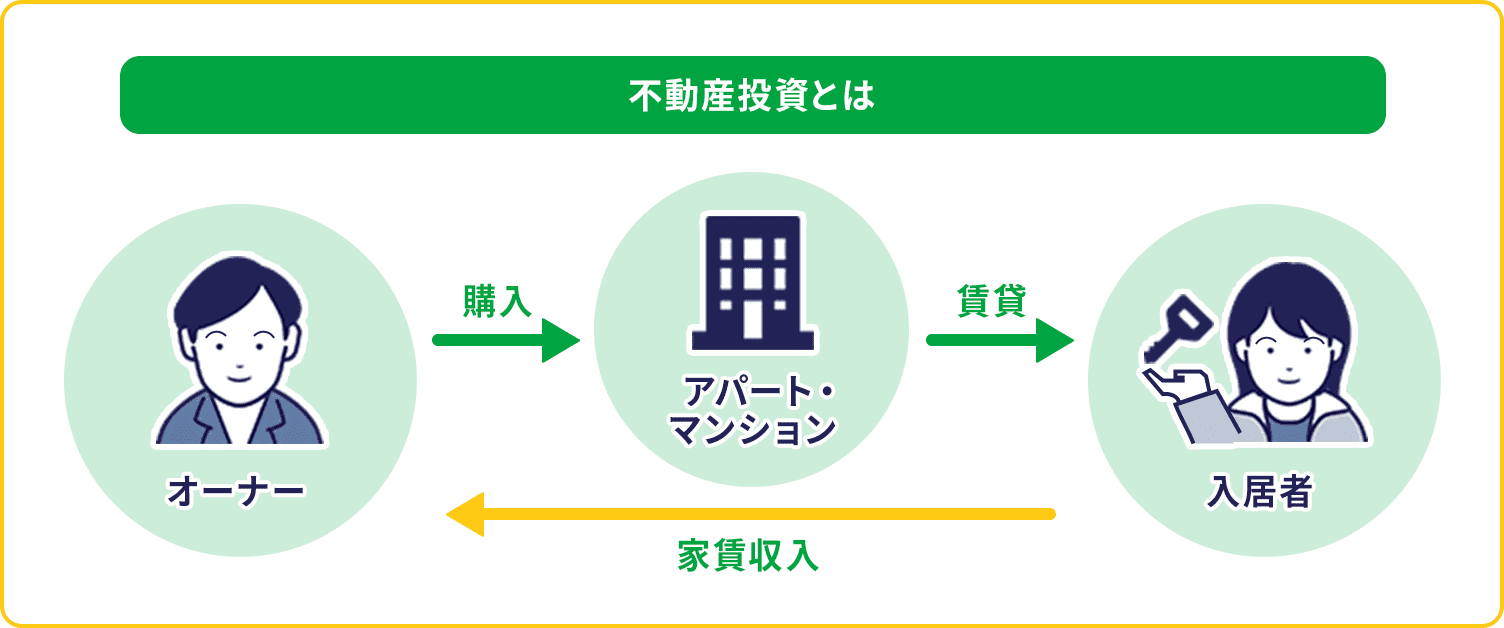

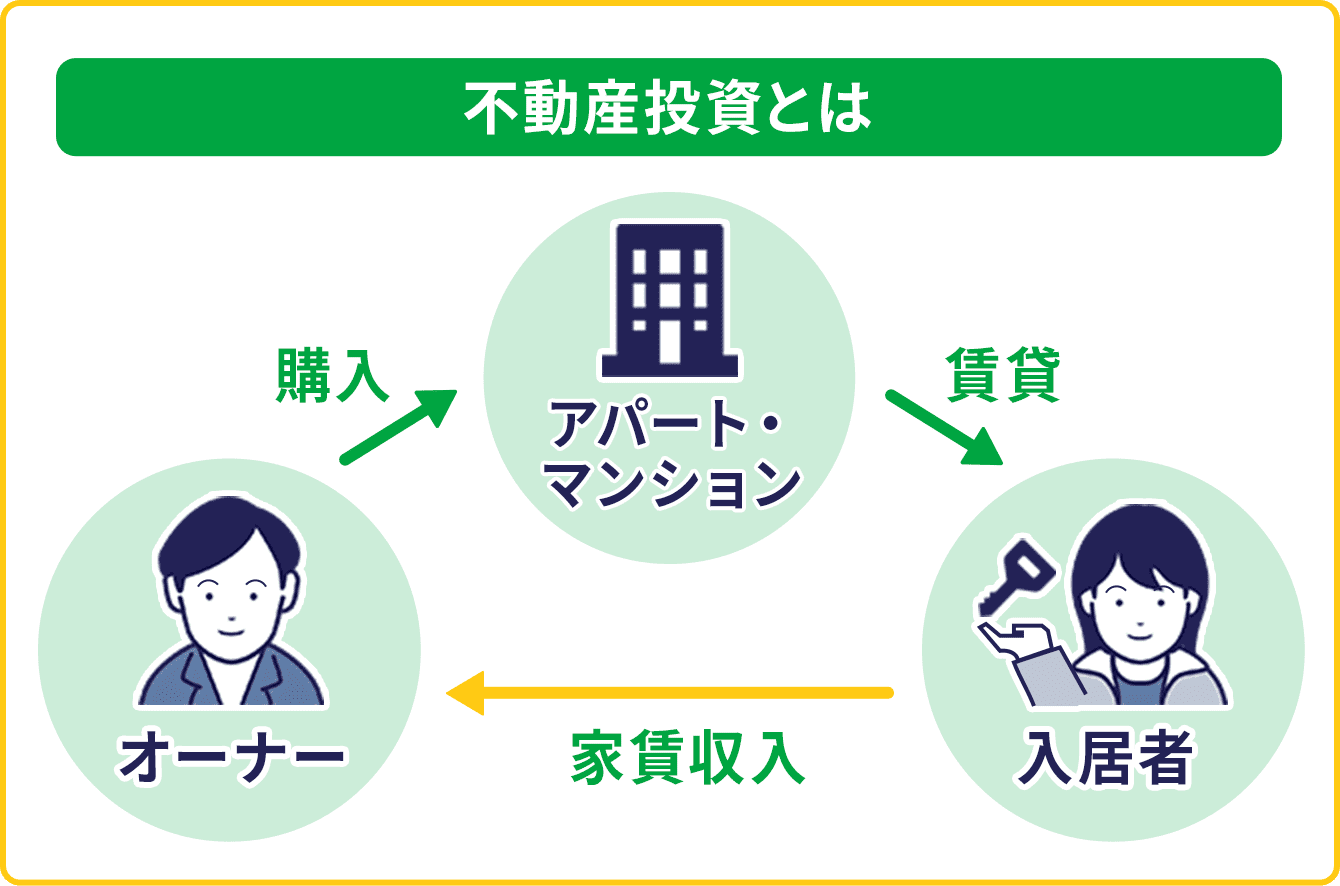

不動産投資

購入した不動産物件を貸し出すことで家賃を利益収入としたり、その不動産を売却することで利益を得る投資です。また、相続をする際は、不動産の固定資産評価額をもとに計算されるため、現金よりも税額が軽減される場合があります。しかし、初期投資にかかるコストが高く、物件の補修・修繕のための管理費や、空室のリスクも存在します。

メリット

・相続税評価額の軽減効果が期待できる

デメリット

・初期投資額が大きい

・管理費がかかる

・ 入居者が入らない可能性がある

すでに土地や物件を持っている人は

取り組んでみても良いかもしれません。

新たに物件取得からだとコストがかかりすぎて、

リスクも大きくなります。

運用のポイント

定年後の資産運用では、リスクを最小限に抑えることが大切です。元々物件を所有しているなら有益ですが、初期費用や管理費などさまざまなコストがかかり、入居者が入らない可能性も考慮すると、定年後に不動産投資を新しくはじめることはあまりおすすめできません。

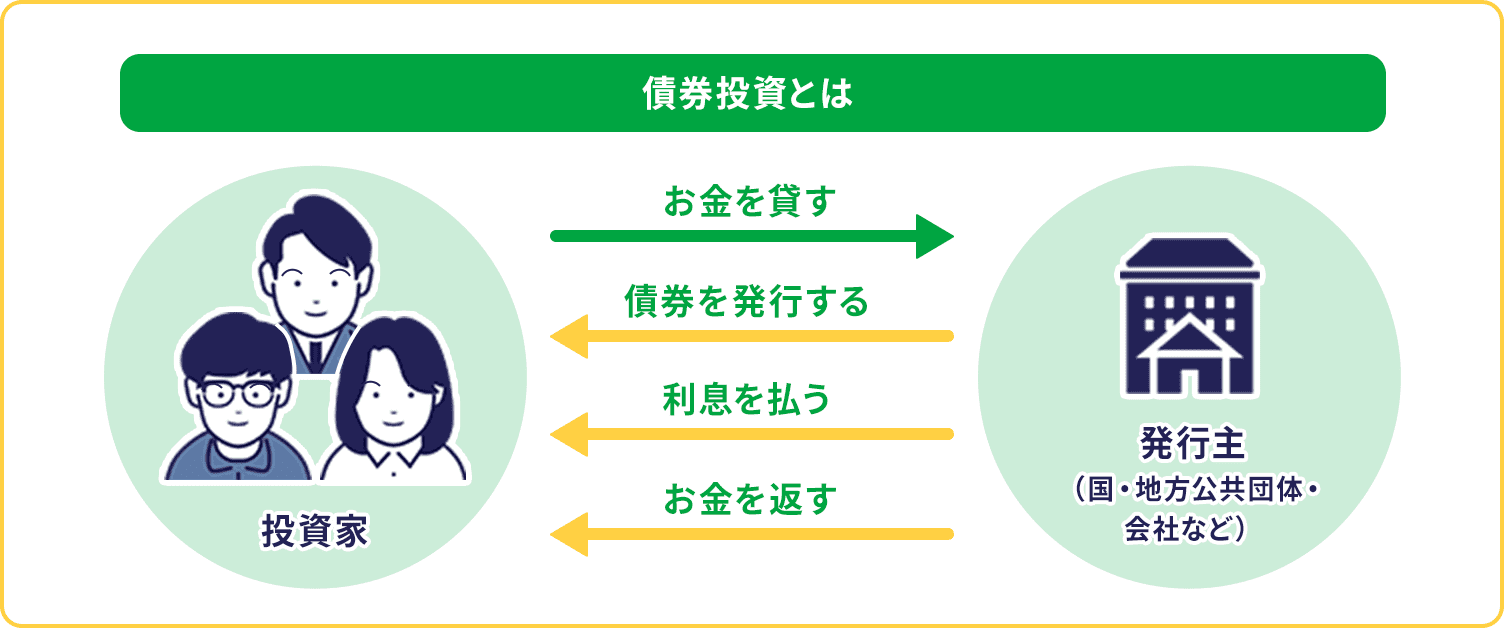

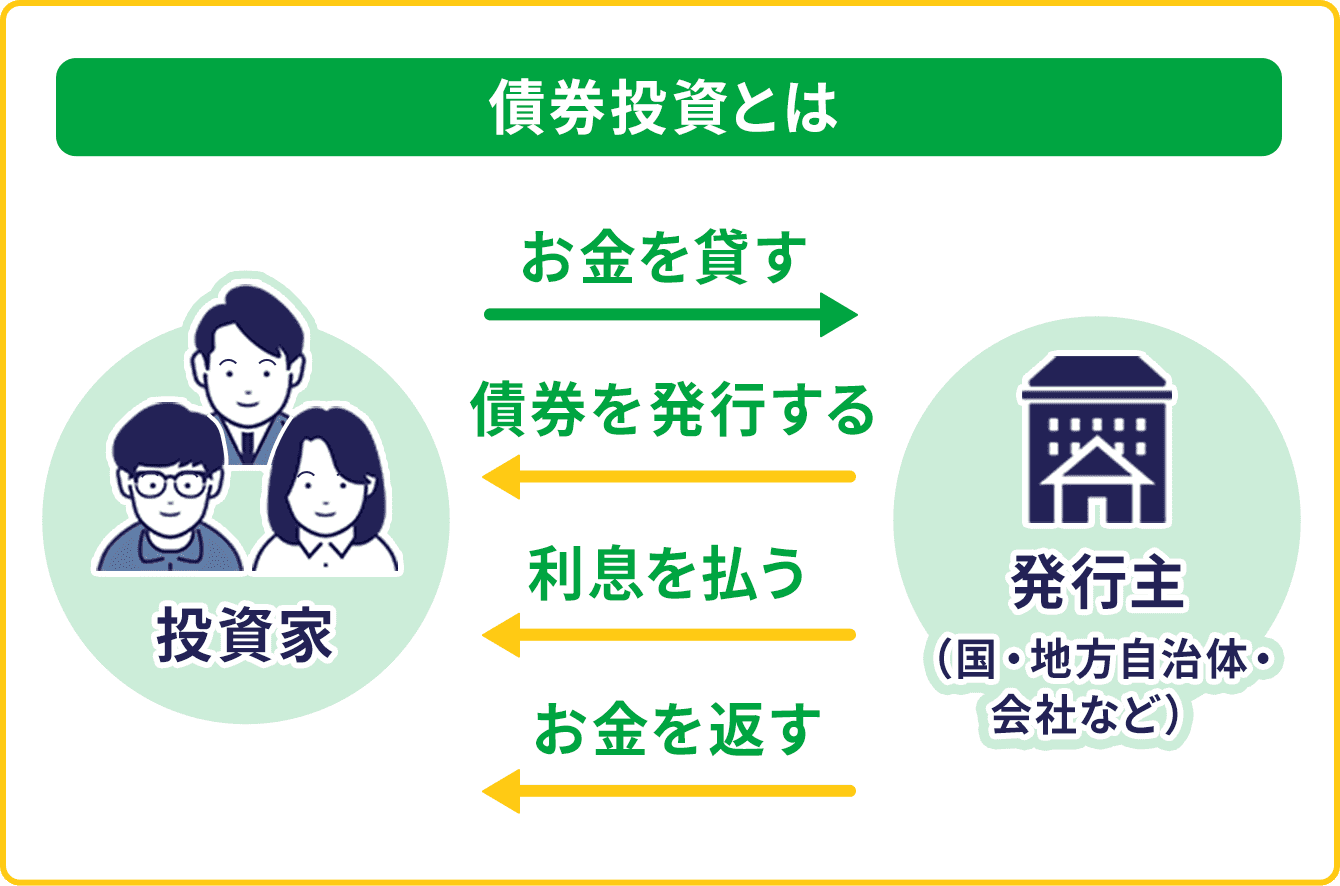

債券投資

債券とは、国や地方公共団体、企業などがお金を借りるときの証書になります。債券を購入していると、定期的に利息収入を得ることができ、満期には元本が返ってくるため、安全性が高い運用方法と言われます。しかし、途中で売却すると元本割れになったり、債券の発行主が破綻すると債務不履行(デフォルト)となり、額面分の金額が戻ってこないリスクもあります。

メリット

・銀行に預金するよりも金利が高い傾向にある

・元本が担保されたものもあり、比較的低リスク

デメリット

・途中で売却すると元本割れの可能性がある

・債務不履行になる可能性もある

元本割れや債務不履行などのリスクは、

債券の発行主の信用度が

高いほど小さくなります。

堅実な運用を好む方におすすめ。

運用のポイント

国が発行している「個人向け国債の10年満期変動型」は1万円単位から購入が可能で、購入から1年が経過したら元本割れを起こしません。そのため、堅実に運用したい方にはおすすめできる資産運用になります。

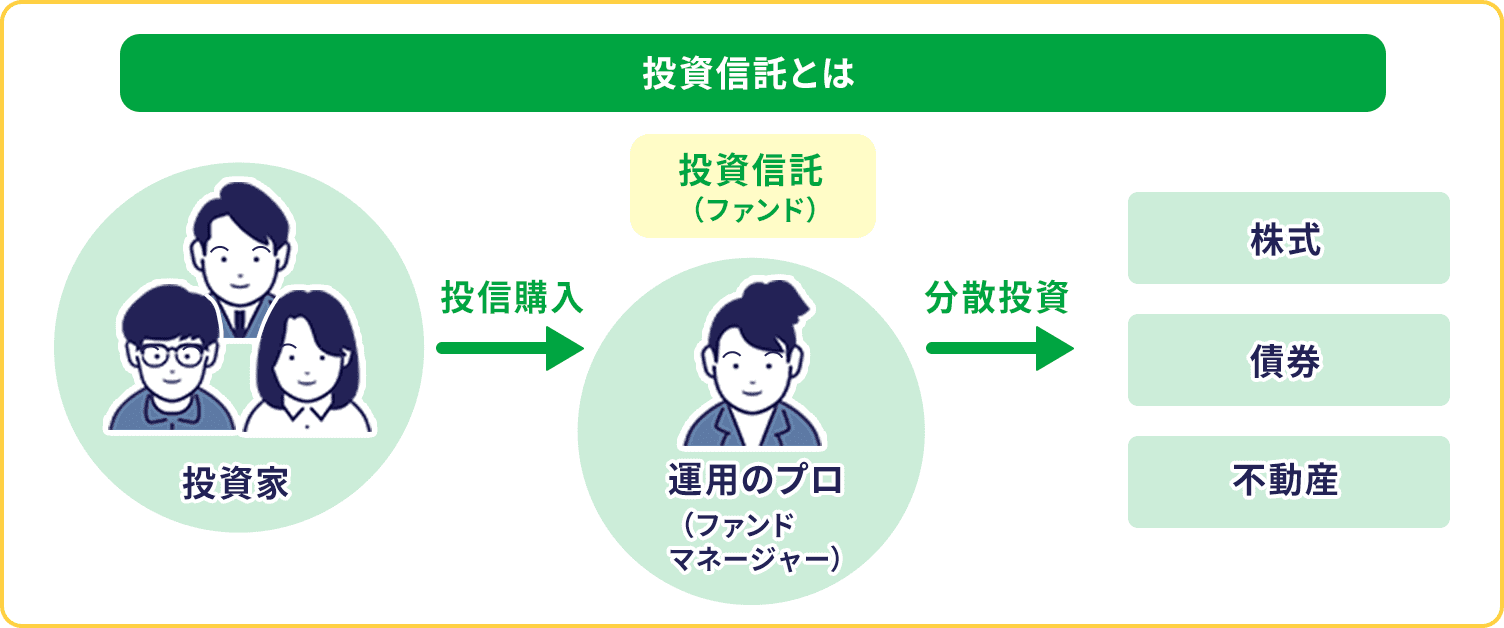

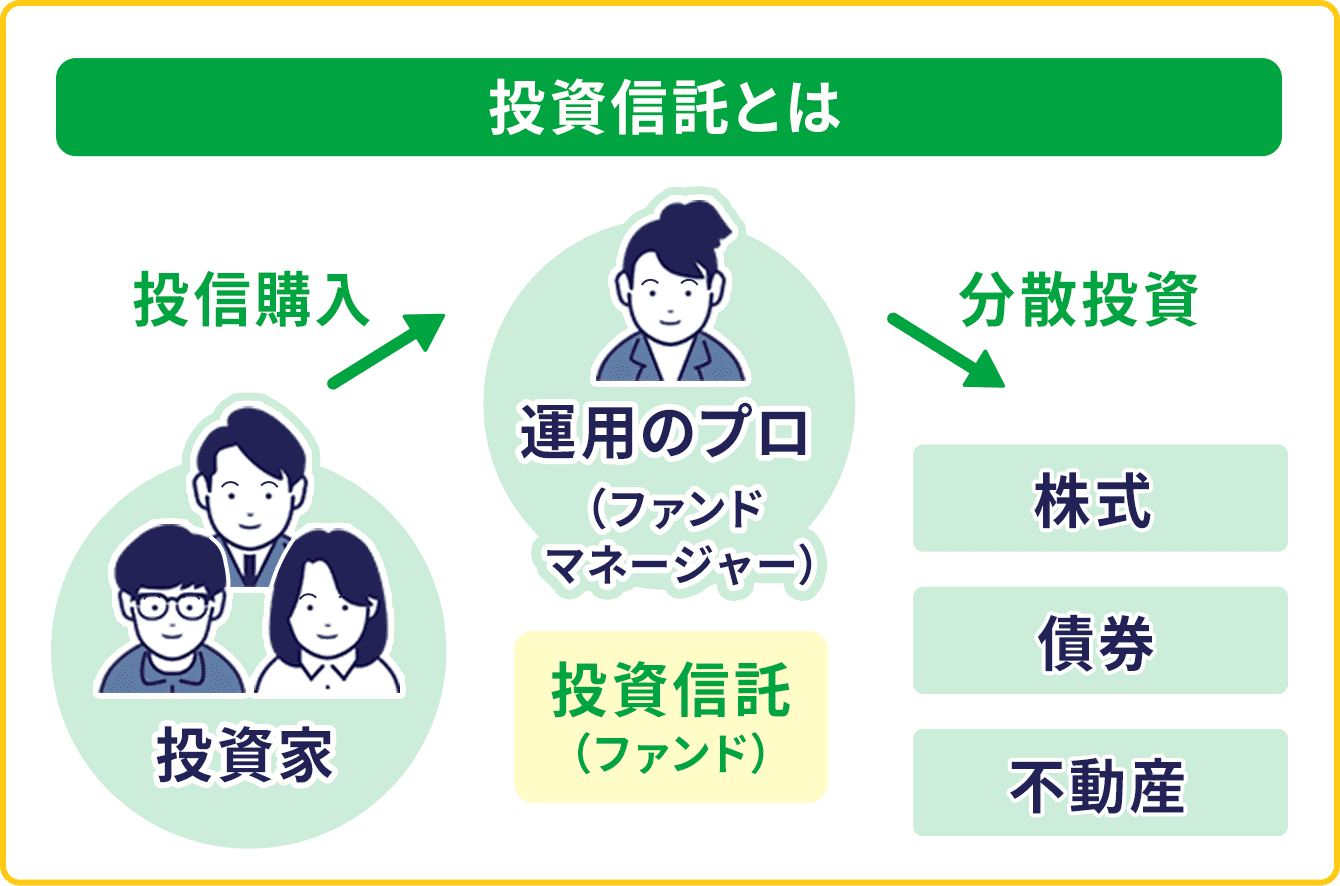

投資信託

その①で述べた株式投資を、投資の専門家が株式や債券、不動産といったさまざまな投資先に分散投資をして運用するのを投資信託といいます。少額からでも投資することが可能で、豊富な知識や経験をもった専門家が、投資家の代わりにリスクを分散して運用してくれるため、初心者にも取り組みやすい資産運用と言えるでしょう。

メリット

・少額から資産運用することが可能

・運用の専門家が投資先を決定してくれる

デメリット

・金融商品のため元本の保証がない

・売買や信託報酬等の手数料がかかる

少額から資産運用をはじめてみたい方や、

自力での投資には自信がない方におすすめです。

運用のポイント

投資信託の購入時には、運用会社の信託報酬、純資産残高など、運用会社の情報を事前にリサーチしておくといいでしょう。

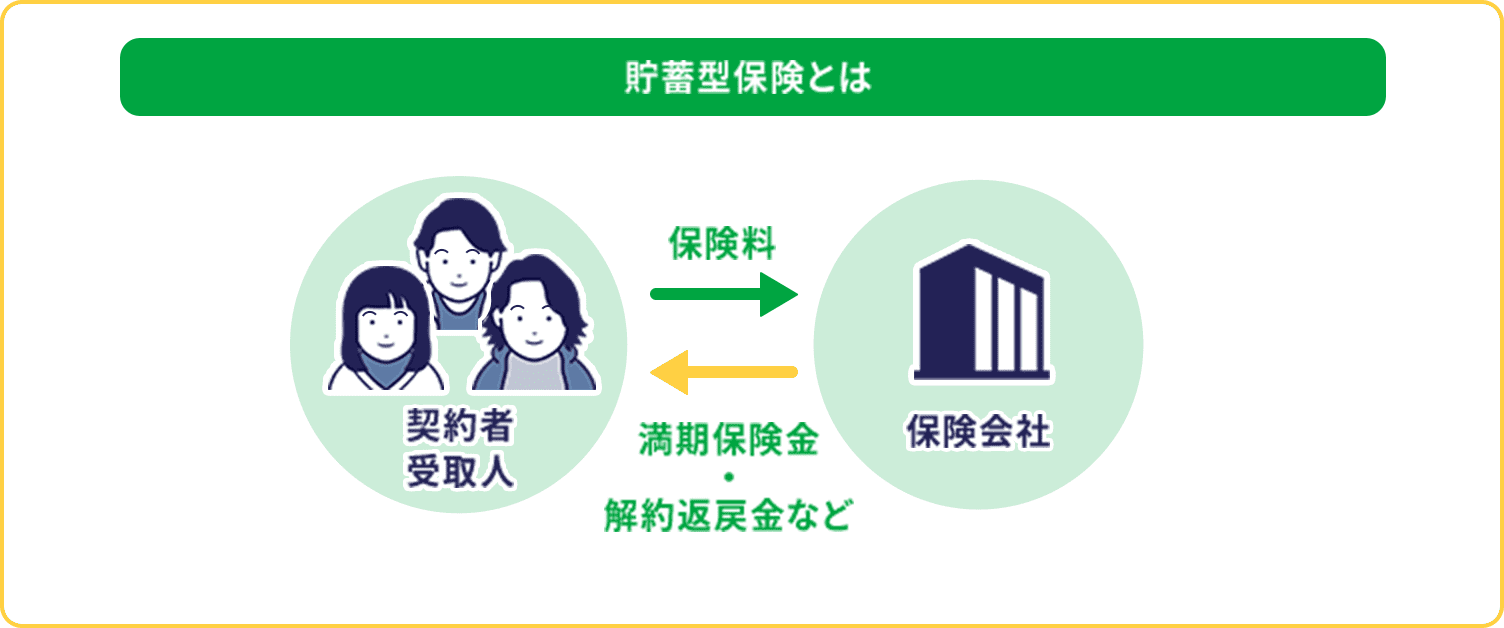

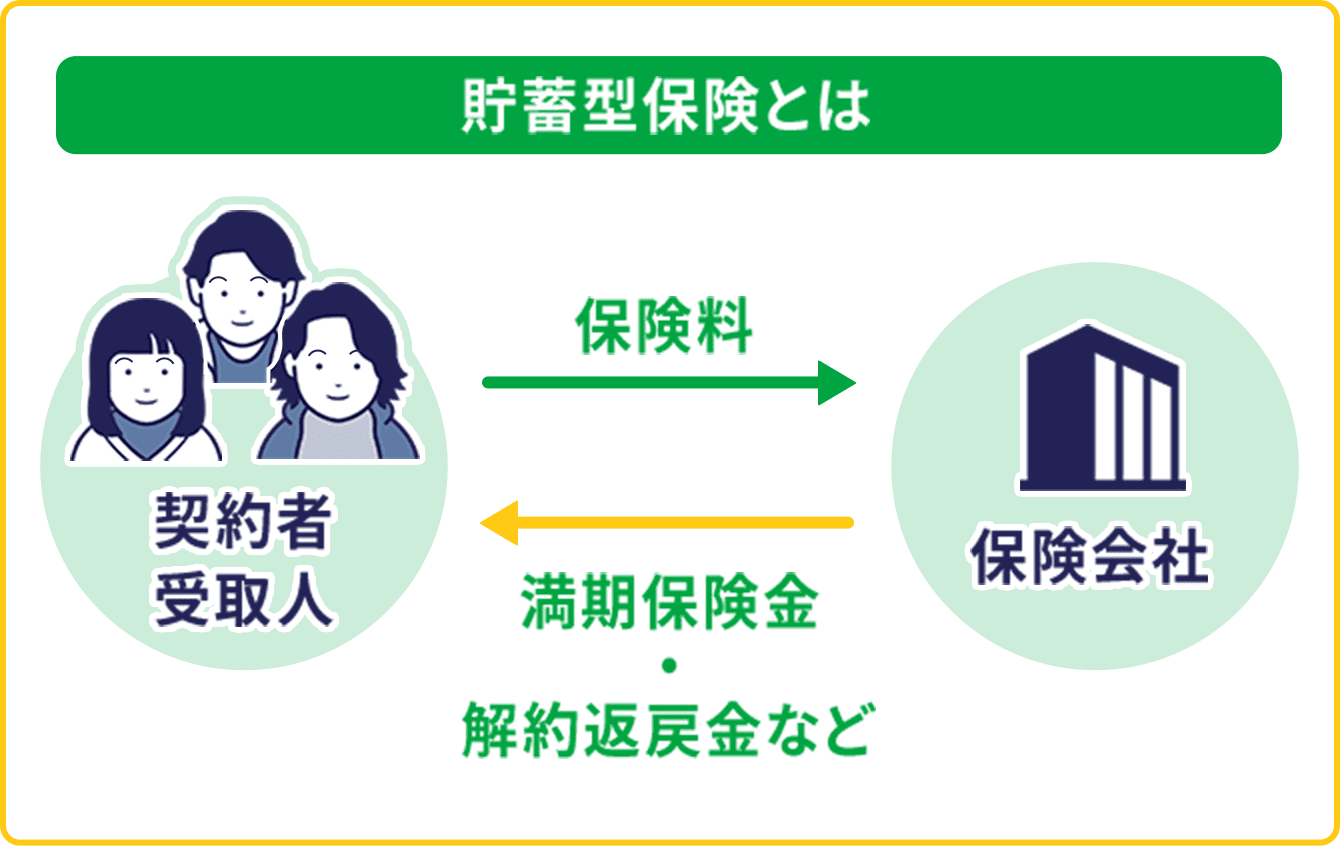

貯蓄型保険

貯蓄型保険は、保険料を積み立てながら満期保険金や解約返戻金などが受け取れるタイプの保険です。また、解約すると解約返戻金が受け取れる終身保険、老後資金づくりに活用できる個人年金保険など用途に応じたさまざまな種類があるのも特徴です。

メリット

・一定年齢や一定期間加入すると満期保険金や解約返戻金を受け取ることができる

・万一のときに保障として活用できる

デメリット

・途中で解約すると、解約返戻金が払い込んだ保険料を下回る場合がある

保障を確保しながら資産づくりを

おこないたい方におすすめです。

運用のポイント

自分で投資先を選ぶ必要がないため、運用の負荷が少ないと言えます。ただ、解約するタイミングや保険の種類によっては、解約返戻金が払い込んだ保険料を下回ることがあります。ライフプランにあった保険料設定、保険料の払込期間にすることが重要です。

あなたにおすすめの資産運用は?

ここまで、5つの資産運用の方法を見てきました。

株式投資や不動産投資は、知識や経験、物件をすでに持っているかどうかで、向き、不向きがあるのも事実です。

はじめて運用してみるという方は、分散投資ができる投資信託、万一に備えた保険も準備できる貯蓄型保険がおすすめです。さらにリスクを抑えて運用したい方は、債券投資を行なうのもいいでしょう。

どんな人におすすめ?

- ■株式投資

- ・すでに投資経験があり、ある程度の知識をお持ちの人

- ■不動産投資

- ・すでに土地や物件を持っている人

- ■債券投資

- ・堅実な運用を好む人

- ■投資信託

- ・少額から資産運用をはじめてみたい人

- ・ご自身で銘柄を選定して株式投資するほどの自信や時間がない人

- ■貯蓄型保険

- ・保障を確保しながら資産づくりを行ないたい人

おわりに

60代からの資産運用で大切なことはリスク管理をしっかりすることです。短期間で儲かるものは投資ではなく、当たり外れが激しい投機と呼ばれるものになります。長期的にみて安定する投資を、コツコツと積み重ねることが最も大切になります。

定年後は貯蓄してきた老後資金に働いてもらい資産寿命を伸ばすことで、充実した老後生活を送りましょう。

募Ⅱ2402488ダイマ推

このページを見た人におすすめの保険商品

※1 保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください。

※2 この生命保険は米ドル建ての商品のため、以下の点にご留意ください

・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

※3 この保険はご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特にこの期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります