※本記事は、2024年2月時点の内容です

円相場の変動により、外貨建の商品は注目を浴びつつあります。ただ、外貨預金は聞いたことがあっても、外貨建の「保険」についてはあまり詳しくないという人も多いのではないでしょうか。そこで、今回は外貨建保険の特徴や、具体的な活用例を詳しく解説!ぜひ、保険を選ぶ際の参考にしてみてください。

一般的に生命保険は、日本円で保険料を払い込み、保険金も日本円で受け取るものがおなじみです。保険会社では保険金などを準備するための運用や積立も日本円で行ないます。一方、外貨建保険は、一言でいうと外国の通貨で運用や積立をする保険商品のこと。選択できる外貨は保険会社にもよりますが、アメリカやオーストラリアなど経済状況が安定している国の通貨が一般的です。

外貨で運用する方法には、外貨預金もあります。外貨建保険と外貨預金の大きな違いは保障のあり・なしです。外貨建保険は一定の保障を確保しながら、外貨の資産をつくることができますが、外貨預金は外貨で資産のみをつくる商品です。

また外貨預金は円の預金と違い、銀行が倒産したときに預金保険制度で守られないため倒産時の預金の保護がないことに注意が必要です。一方で外貨建保険の販売元である生命保険会社が万一破綻した場合、契約者は「生命保険契約者保護機構」により一定の保護が図られます。販売元の破綻時に資金援助があるかないかも、外貨預金と外貨建保険の違いといえるでしょう。

日本円で取引を行なう生命保険は、定期保険や貯蓄性のある終身保険、老後資金のための個人年金保険やケガや病気のための医療保険など、多岐にわたります。一方、日本で現在販売されている外貨建保険の種類は貯蓄性のあるものに限られ、主に終身保険、個人年金保険、養老保険の3種類となります。途中で解約した場合は、払い込んだ保険料の一部を解約返戻金として受け取ることができ、解約のタイミングによっては払込保険料と同額以上の解約返戻金を受け取れる場合もあります。保険商品の内容について、基本的には円貨建保険と大きな違いはなく、外貨で運用や積立をすることが最大の特徴となります。

外貨建保険の種類

- 外貨建終身保険

-

死亡保障と資産形成機能を兼ね備えた保険。

加入してから一生涯にわたり死亡保障や高度障害保障※1が続きます※2。

こんな人に向いている!

外貨で資産運用しながら、葬儀費用の準備や、相続対策をしたい人。

または、外貨で資産をつくりながら、一生涯の保障が欲しい人。 - 外貨建個人年金保険

-

外貨建で運用する個人年金保険です。

一定の期間、保険料として積み立てたお金を、その後年金として受け取ることができます※2。

こんな人に向いている!

コツコツと外貨運用し、年金の準備をしたい人。

- 外貨建養老保険

-

死亡保障と貯蓄性の両方を兼ねた保険。

保険期間の満期到来時にも、死亡保険金と同額の保険金が受け取れます※2。

こんな人に向いている!

外貨資産を準備しながら、万一の保障も欲しい人。

特に、10年後など特定の時期に外貨で資産をつくりたい人。

- ※1 高度障害とは、病気やケガで所定の障害が残った状態のことで、対象は保険会社や保険商品によって異なり高度障害の保障がない場合もあります。

- ※2 契約期間中に被保険者が死亡した場合は死亡保険金、高度障害状態になった場合は高度障害保険金が支払われます。保険会社や保険商品によって高度障害の保障がない場合もあります。

外貨建保険は、円貨建保険にはない特徴を持っている商品のため、特徴も注意点もしっかり理解することが重要です。下記にあげる外貨建保険の特徴について納得したうえで利用するようにしましょう。

外貨建保険は、貯蓄性のある保険商品としての長所と外貨で資産をつくる長所、両方兼ね備えているのが大きな特徴です。4つのポイントに分けて紹介します。

-

-

一般的に外貨建保険は、保険料の一部が積み立てられ、満期時や解約時にお金が受け取れる貯蓄性のある保険です。そのため、万一の事態への備えと、外貨を利用した資産形成を同時に行なうことができます。

-

-

円貨建保険と同様、外貨建保険も生命保険料控除の対象になります。保険の契約期間など、控除対象になる条件も円貨建保険と同じですが、控除額は払い込んだ保険料(円)で計算します。

-

-

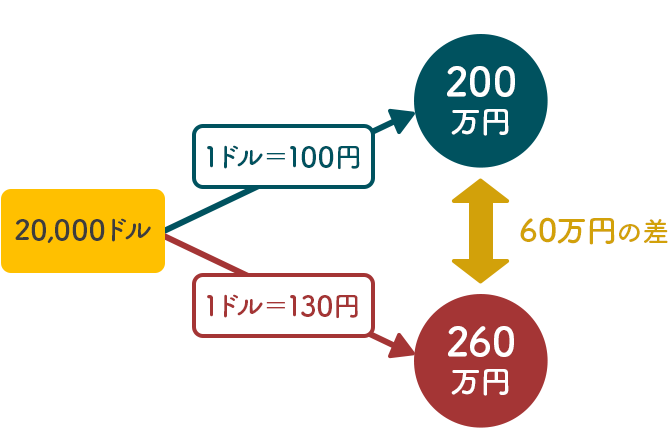

外貨建保険は、一般的に円より利率が高い外貨で運用するため、同じ保険料でも円貨建保険より高額な保険金を受け取れる可能性があります。さらに、保険金受取時に保険料払込時よりも円安になっていれば、為替の利益でより多くの資産を受け取れる可能性があります。

例えば、2万ドルの保険金を受け取るときを考えてみましょう。1ドル100円の場合は200万円ですが、1ドル130円の場合は260万円になります。ドルの受取額が同じでも、円相場の違いで60万円の差が出ることになります。

-

-

持っている資産が円だけでは、円の価値が下がったときに外貨に対する資産価値が下がってしまいます。複数の通貨を持つことで、仮に円の価値が下がっても外貨の価値が上がれば資産全体の価値変動が少なくなり、資産減少のリスクを分散することができます。

一方、外貨建保険には注意点もあります。安心して活用するために、注意点を確認しておきましょう。

-

-

前項で紹介したとおり、外貨に対して円の価値が変わると円で受け取れる保険金などに差が出ます。円が安くなれば保険金などは多くなりますが、円が高くなれば保険金などは少なくなってしまいます。

また円相場の変動は、払い込む保険料と運用資金にも影響があります。例えば、毎月1万円など保険料を円で払い込む場合は、運用資金にあてる外貨の金額が変わる可能性があります。一方で、払い込む保険料を毎月100ドルなど外貨で決めた場合は、円からドルに両替する際に、円の支払額が変わる可能性があります。このように、円相場によって保険料や保険金などが変わってしまうことを「為替リスク」と呼びます。

-

-

円で保険料を払い込むとき・保険金などを円で受け取るときには、円から外貨へ、外貨から円へ両替をする必要があります。両替時には為替手数料がかかるため、保険料払込時と保険金など受取時の2回為替手数料を支払うことになります。外貨建保険を利用する際は、為替手数料についても確認し、理解しておく必要があります。

では、どのような人が外貨建保険に向いているのでしょうか。いくつかのタイプに分けて紹介します。

外貨建保険は、為替リスクや運用の利益によって受け取る保険金額などが変わる場合があるため、投資商品のような一面もあります。多少のリスクを抱えながらも効率良く資産をつくりたい人は検討してみてはいかがでしょうか。

持っている資産が円だけの場合、円が下がると外貨に対する資産価値が下がってしまいます。資産を複数の通貨に分けて持つことで、円相場の影響を受けにくくすることができます。

一般的に、保険料の払込みはまとめて行なった方が、払い込む保険料の総額を抑えられます。一般的に円貨建保険よりも外貨建保険は利率が高いため、為替リスクなどもありますが、円貨建保険よりも短期間で資産形成できる可能性があります。退職金の一部などまとまった資金を保険料の一時払にあて、老後資金の準備を行なうのも良いでしょう。

実際の活用例を見てみよう

下記に紹介するのは、実際にあった活用例です。外貨建保険の特徴である利率や貯蓄性を活用すれば、効率良く資産形成を行なえることがわかります。

- 活用例1老後資金準備のため、退職金を元手に外貨建個人年金保険に加入

- 利率の高い外貨建保険を活用して、資産形成を行ないたいと思っていたAさん。退職金で外貨建個人年金保険を一時払で契約し、10年後から年金の受け取りを開始。老後の生活費や、介護費用・自宅のリフォーム代の補填などに活用しました。一般的に退職後は収入が減ってしまうため、将来のまとまった出費の対策に有効です。

- 活用例2子育て中の保障と資産形成の両立に、外貨建終身保険を利用

- 子育て中の保障を確保しつつ、資産形成をするために外貨建終身保険に加入したBさん。円安のタイミングで終身保険を解約し、解約返戻金で家族旅行を楽しみました。支払った保険料約120万円に対して、受け取った解約返戻金は約180万円だったそうです。このように為替相場を意識しつつ運用を続け、保険料を払い込んだ時期よりも円安のタイミングで円に戻すことで、より多くの利益を出すことができる可能性があります。

外貨建保険を活用するには、自分にあった商品を選ぶことが大切です。商品を選ぶ際には以下の点を確認するようにしましょう。

保険商品を選ぶ前に、どんな保障が必要なのか整理してみましょう。加入検討において特に大切なことは、「いつ、いくら必要か」という点を整理することです。

例えば、退職後の生活資金を準備したい人がいるとします。60歳の退職から65歳の年金受給までの生活費の補填に1年間で60万円必要であれば、毎年60万円ずつ受け取れるものや60歳で300万円受け取れるものを検討する必要があります。

将来のために保険料を払い込んでいても、今の生活が破綻しては元も子もありません。払い込む保険料が今の生活を脅かさない金額であることはとても大切です。適正額は家族構成や必要な保障額によっても変動するため一概には言えませんが、総務省の家計調査(2023年)によると生活費における保険医療費は1ヵ月の生活費の支出額に対して3〜6%前後の世帯が多いようです。あくまでもこちらの数字は医療費と保険料の合算ですが、払い込んでいる保険料が相対的に多いのか少ないのかの目安として、参考にしてみてください。

一般的に保険料の払込方法は、保険料を一括で払い込む一時払と、毎月・毎年といった決まった時期に保険料を払い込む平準払があります。同じ保障内容の場合、保険料はまとめて払い込むと総額が抑えられるため、一時払は平準払に比べて払い込む保険料の総額は低くなるといわれています。

ただし外貨建保険の場合、保険料の払い込みにおいても為替リスクがあります。もし円安のタイミングで一時払で契約してしまうと、割高な払い込み方をしたことになります。一方、平準払の場合、円安時は割高ですが、円が高くなると割安になり、トータルで見ると平均額で保険料を払い込んだくらいに落ち着くのが一般的です。為替リスクをなるべく回避したいと考える場合は平準払、多少のリスクがありながらもまとまった資金をもとに資産形成したいと考える場合は一時払を選ぶと良いでしょう。

なお生命保険料控除は、一時払の場合は保険料を払い込んだ年のみ、平準払の場合は毎年適用されます。

予定利率とは、保険料のなかから積み立てた資金を運用する利率のことで、保険会社によっては基準利率と呼ぶ場合もあります。予定利率は保険会社や商品によって異なり、契約時に決まります。予定利率が高い方が効率良く資産を増やせますが、途中で見直される商品もあり、満期まで固定ではない場合もあります。

情勢が次々と変わり先が読めない今こそ、円だけではなく外貨を活用し、広い視野を持って資産運用を行なっていくことが大切です。特徴と注意点を理解したうえで、自分にあった保険を選ぶことが、安定した資産形成の一助となるでしょう。

監修

黒川一美

監修黒川一美

日本FP協会 AFP認定者、2級ファイナンシャル・プランニング技能士。大学院修了後、IT企業や通信事業者のセールスエンジニア兼企画職として働く。出産を機に退職し、自分にあったお金との向きあい方を見つけるため、FP資格を取得。現在は3人の子育てをしながら、多角的な視点からアドバイスができるFPをめざして活動中。

- ※本記事は、2024年2月時点の内容です。

- ※本記事は、当社が黒川一美様に執筆を依頼して掲載しています。

外貨建保険を活用し、

効率の良い資産形成を行ないませんか?

外貨建保険は為替リスクを考慮する必要がありますが、一般的に円よりも高い金利で運用するため、運用次第では資産を大きく増やせる可能性があります。明治安田では、保障と貯蓄をバランス良く兼ね備えた外貨建商品を複数ご用意。外貨建保険をうまく活用しながら、効率良く資産形成を行なっていきましょう。

募Ⅱ2402494ダイマ推

この記事を見た方におすすめの保険商品

-

一生涯にわたる保障と将来の資金準備を兼ね備えた米ドル建ての終身保険です。※1※2※3※

- ※保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ※この保険は、ご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります

-

![贈与がかんたん外貨建一時払終身保険 市場価格調整機能なし 5年ごと利差配当付利率変動型一時払保障選択制終身保険(指定通貨建)[A][Ⅱ型]](../assets/imgs/common/recommend/product_bnr_dolzouyo.jpg)

お客さまの大切な資産を“かんたん・計画的”に生前贈与できる米ドル建ての一時払終身保険です。※1※4※

- ※保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「契約初期費用」「保険契約関係費用」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、お受け取りになる円換算後の死亡保険金・生存給付金・解約返戻金などの合計額が、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、ご契約時の一時払保険料(円)を下回り、損失が生じるおそれもあります。また、生存給付金の円換算額が、ご契約時の当社所定の為替レートで円換算した金額を上回り、贈与税額が大きくなる場合があります

- ※1 保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※2 この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ※3 この保険は、ご契約後一定期間内に解約された場合の解約返戻金額を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料の累計額を大きく下回り、損失が生じるおそれがあります

- ※4 この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「契約初期費用」「保険契約関係費用」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、お受け取りになる円換算後の死亡保険金・生存給付金・解約返戻金などの合計額が、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、ご契約時の一時払保険料(円)を下回り、損失が生じるおそれもあります。また、生存給付金の円換算額が、ご契約時の当社所定の為替レートで円換算した金額を上回り、贈与税額が大きくなる場合があります

![贈与がかんたん外貨建一時払終身保険 市場価格調整機能なし 5年ごと利差配当付利率変動型一時払保障選択制終身保険(指定通貨建)[A][Ⅱ型]](../assets/imgs/life/life28/tsumitate_logo-03_sp.png)