※本記事は、2023年11月時点の内容です

などと思いがちですが、そんな人ほど要注意!実はここ数年で、若者をターゲットにした詐欺が増加傾向にあります。また、最近の投資詐欺は手口が巧妙になっており、「気付かないうちにひっかかっていた」というケースも少なくありません。そこで、よくある手口と回避法を、ファイナンシャルプランナーの藤原久敏さんにお伺いしました。

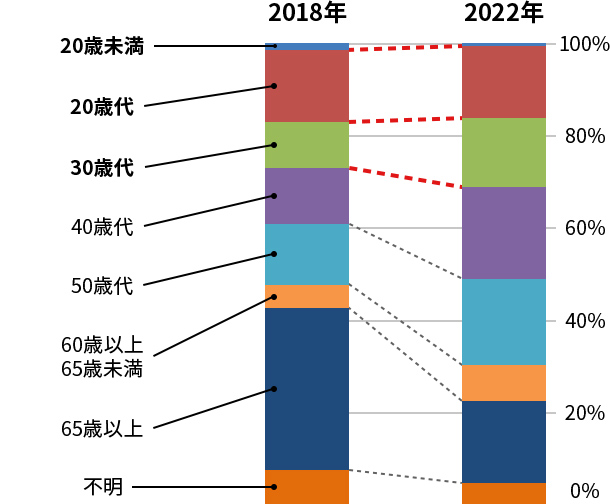

ひと昔前まで「投資詐欺」といえば、高齢者を狙ったものが主流でした。しかし近年では、20~30代をターゲットにした詐欺が増加傾向にあります。警視庁の『令和4年における生活経済事犯の検挙状況等について』によると、2018年の30代以下の利殖勧誘事犯※に関する相談件数は1,330件のうち27.0%でしたが、2022年の統計ではなんと2,584件のうち30.9%に。投資詐欺の相談件数自体も増加しているため、特に若年層をターゲットにした投資詐欺の割合と件数が増えていることがわかります。

※未公開株、社債、ファンド、外国通貨等の取引を装って購入代金や出資金を騙し取る商法のこと

利殖勧誘事犯に関する

相談当事者の年齢別構成比の推移

| 2018年 | 2022年 | |

|---|---|---|

| 20歳未満 | 1.3% | 0.3% |

| 20歳代 | 15.6% | 15.5% |

| 30歳代 | 10.1% | 15.1% |

| 40歳代 | 12.0% | 19.9% |

| 50歳代 | 13.3% | 18.6% |

| 60歳以上 65歳未満 |

5.0% | 8.0% |

| 65歳以上 | 35.0% | 17.8% |

| 不明 | 7.7% | 4.8% |

参照:警視庁 『令和4年における生活経済事犯の検挙状況等について』より「利殖勧誘事犯に関する相談当事者の年代別構成比の推移」

社会的背景が、被害の増加を後押し

若者への投資詐欺の被害が増えている理由として、いくつかの社会的背景が挙げられます。

まずは、「経済的な不安」です。一時、話題となった「老後2,000万円問題」に代表されるように、将来の不安に付け込み、「ラクして儲かるお小遣い稼ぎがあるんだけど……」「今どき副業くらいしないとマズイよ」など、「投資」という言葉を使わず、受け入れやすいキーワードで誘ってくるケースが増えてきています。

また、SNSの浸透も要因の一つです。若い世代ほど、知らない人と「つながる」ことへのハードルが低く、警戒心も薄い傾向にあります。実際、SNS絡みの投資トラブルについては、金融庁や政府広報オンラインのほか、警察署などからも注意喚起が相次いでいます。また、コロナ禍が落ち着いた最近では、SNSとあわせてリアルな人間関係からの勧誘も活発化しつつあります。

さらに、「アーリーリタイア」「億り人」「FIRE」などのブームにより、一発逆転に憧れる若者に自己実現を促し、投資話につなげる詐欺も。なかには、詐欺との境目があいまいだったり、やっている側も犯罪意識が薄いケースもあったりするなど、加害者、被害者ともに詐欺と気付きにくい構造が、問題をより複雑にしています。

お金の知識や社会経験の乏しい若者世代を狙って、詐欺師は手を替え品を替え仕掛けてきますが、投資詐欺のパターンとして典型的なものが以下の3つ。若者世代向けにSNSを媒介としたり、自己実現の話と絡めたりとアレンジは加えられていますが、構造自体はほかの世代と変わりません。詐欺の手口を知っておくだけでも、騙されないための防御策にもなるため、それぞれの手口と特徴について、知っておくようにしましょう。

他人を勧誘し、紹介料を得る

「マルチ商法」

いわゆるネットワークビジネスを指します。商品やサービスを契約した後、自分も販売組織の会員になって他人を勧誘し、紹介料を得る仕組みです。

ネットワークビジネス自体は違法ではありませんが、情報商材など実体がない商品を扱う場合は、「ネットワークビジネスを装った詐欺」の可能性があります。ビジネス自体への勧誘というよりも、「投資をすれば儲かるよ」など、副業や投資を通して金銭が得られることを強調しているのが特徴です。自分としては気軽な副業のつもりでも、知らずに加害者となって詐欺の片棒を担いでいることも。人間関係を失いかねませんから、気を付けましょう。

配当金を釣りにお金を騙し取る

「ポンジスキーム」

ポンジスキームは、自転車操業型とも呼ばれる投資詐欺の一種です。実際には、運用の実態がないにもかかわらず、「出資してもらった資金を元手に運用し、利益を還元する」と偽り、出資者から集めたお金を配当金として回します。いったん配当金を支払うことで信用させ、さらにお金を引き出そうとするのも特徴です。

過去には、太陽光発電、未公開株、海外ファンド、和牛オーナー、仮想通貨(暗号資産)など、時代にあわせて世間で話題のテーマでアプローチを仕掛けてきますが、看板が替わっても根本的なスキームは同じです。

内容の薄い商材を高額で売り付ける

「情報商材詐欺」

「高収入を得るための投資マニュアル・必勝ツール」として「これを実践すれば、確実に儲かる」などの触れ込みで販売される情報商材ですが、なかには明らかに金額に見合わないような内容の薄い情報があることも。このような情報商材を売り付け、高額なお金を騙し取る詐欺手法も、よく見られます。こうした情報商材は、投資や副業などをテーマにしたものが多く、最初は無料会員で登録させた後に高額商品へと誘うのがお決まりです。

ただし、すべての情報商材が詐欺というわけではなく、真っ当なものもあるので、事業者の実態や評判を調べてから判断するようにしましょう。

近年は手口が巧妙化し、詐欺を匂わせないものが増えています。例えば、Facebookの趣味のグループやLINEのオープンチャットなど、「投資」を入り口にしないケース。警戒心のない状態でグループに引き入れた後、さまざまな手口で詐欺へと誘います。

目的は、ターゲットをグループに引き入れ、「自分たちの情報だけを信じていれば大丈夫」などの甘言を用いて囲い込むことで、外部からの情報を遮断し、判断能力を麻痺させること。

以下に、投資詐欺を疑った方が良い勧誘のケースを、実例とともに紹介します。投資の勧誘を受けた際には、少しでも怪しい点がないか確認するようにしましょう。

CASE 1

一方的に都合の良い話をしてくる

友人から、レジャー施設などの割引サービスが受けられる「福利厚生サービス」の会員にならないかと誘われた。会費は年3万円程度だが、それとは別に、販売会員になれば、何もしなくても年間数十万円入ってくる可能性があるとアピールされた。

注意ポイント

明らかな高配当や「確実に儲かる」といった「オイシイ話」を持ちかけられた場合は要注意です。「オイシイ話には裏がある」と言うように、わざわざ向こうからアプローチしてくるのは、本人が儲かる仕組みだから。こちら側にとって一方的に都合の良い話は、取り合わないのが賢明です。「信頼できる人からの紹介だから大丈夫」と思っても、実はその人自身が詐欺に気付いていないケースもあります。

このような都合の良い儲け話に騙されないためには、金融リテラシーを高めておくことも必要。一定の金融知識があれば、「ノーリスクで年利5%」「元本保証」などということは、本来ありえないと気付くはずです。

CASE 2

将来の不安をやたらと煽る

知人に投資セミナーに誘われて行ってみたら、「国家財政の不安」「年金破綻」「ハイパーインフレ」など、やたらと大きなスケールで不安を煽ってきた。会場には大きなプロジェクターが設置され、大声で講師が熱弁。参加者のテンションも高く、なかにはサクラと疑わしい人も。商品の詳細な説明はなく、「海外で運用」「大きなリターンが狙えて、過去の実績では年利20%」など、スケールの大きな話ばかり。「一緒に成功しましょう!」と大袈裟に感情的に訴えてくる。最後は個別面談が行なわれ、お金がないと伝えると、クレジットカードでの積立や借金を勧めてきた。「今がチャンスです!」など、しつこい勧誘が続いた。

注意ポイント

「不安を煽って相手の弱みに付け込む」のは詐欺の常套手段です。特に海外ファンドなど、「アクセスしづらく、調べようがないもの」は、投資詐欺のテーマになりやすい傾向があります。上記のケースのように、一方的に専門用語や時事用語を連発する場合は、あえてそれらの名前を出して分かりづらくすることで、こちらを「思考停止」させて契約に持ち込むことがねらいですから、その場ですぐに決断するのは絶対に避けましょう。熱気に飲み込まれない冷静さが大切です。

CASE 3

メンターや先生のような

絶対的な存在がいる

趣味の「推し活」で知りあった人から、やたらと仮想通貨(暗号資産)の上場プロジェクトに参加しないかと誘われている。誘った本人は、仮想通貨のことはあまり分かっていないにもかかわらず、とにかく、「凄腕のトレーダーがいるから会ってみない?」とプロジェクトの関係者に引きあわせようとしてきた。

注意ポイント

「グループ内のカリスマ的な存在を紹介される」「有名な投資家やFPの名前を出して、あたかもその人がかかわっていたり、推薦しているように見せる」。こうしたケースも詐欺グループでよく見られる特徴です。リーダーやメンター的存在が、「儲かっている」と憧れを抱かせるような生活ぶりを執拗にアピールしてくるのも要注意。そうしたグループがすべて危険だというわけではありませんが、「誰かひとりのやり方にならえ」というスタイルは、「囲い込み」の典型的な手法であり、詐欺に誘導されやすい環境です。正式な金融機関の勉強会であれば、いろいろな投資の手法を研究したり、成功例だけでなく失敗例も教えあったりするなど、幅広く情報が飛び交うものです。

「確実に儲かる」という投資は、世の中に存在しません。「絶対安全」「ラクして稼げる」「リスクなし」「元本保証」などの謳い文句が出た時点で、疑いの目を向ける必要があります。

そもそも、株やファンド、FXや仮想通貨などを扱うには、金融庁への業者登録が必要です。金融庁のサイトには、登録業者一覧が掲載されているため、相手の話を信じる前に、まずはきちんと登録がされているか確認するようにしましょう。また、詐欺の場合、具体的な商品名・業者名をネットで検索すれば、ヒットする可能性が高いため、少しでも「怪しい」と思ったら、契約する前に必ず調べると良いでしょう。

また、情報収集のやり方を振り返ってみることも重要です。普段から関心のある出来事だけをネットで検索するのが習慣になっていると、情報が偏り、視野が狭くなりがちです。経済ニュース一覧に目を通す、マネー雑誌を購読するなど、お金に関する情報源を幅広く持っておく必要があります。

金融知識を身に付けておくことは、今後の資産形成にあたっても重要なこと。すべての金融機関が怪しいわけではないですし、今後を見据えて資産形成を行なうのは大事なことです。お金を預ける際には、信頼ができる金融機関かどうか調べ、正しく資産形成をしていきましょう。

監修

藤原久敏

監修藤原久敏

藤原FP事務所/藤原アセットプランニング合同会社代表。1級FP技能士・CFP®。

1977年大阪府大阪狭山市生まれ。大阪市立大学文学部哲学科卒業後、尾崎信用金庫を経て独立。資産運用に関する講演・執筆・相談を中心に活動。『あやしい投資話に乗ってみた』『10年後に1000万円の差がつくたった3つの考え方』『おトクな制度をやってみた』(彩図社)、『60歳からのお金の増やし方』(スタンダーズ)など多数の著書がある。大阪経済法科大学にて経済学部非常勤講師を務める。

- ※本記事は、2023年11月時点の内容です

- ※本記事は、当社が藤原様に監修を依頼して掲載しています。

貯蓄をはじめるなら、

明治安田の貯蓄型保険で

貯蓄型保険は将来の資産形成に有効な選択肢です。投資にはリスクが付きものですが、最初は低リスクで着実な資産運用からスタートすることが大切です。明治安田では、幅広いラインナップの商品を用意しており、それぞれのライフスタイルや目的にあわせたプランを提供しています。少額からはじめられるので、気軽に積み立てを開始できます。

募Ⅱ2302522ダイマ推

この記事を見た方におすすめの保険商品

-

手軽にはじめられ、満期保険金のある積立保険です。※1※

※保険商品をご検討いただく際には、「ご案内ブックレット」を必ずご確認ください

-

一生涯にわたる保障と将来の資金準備を兼ね備えた米ドル建ての終身保険です。※2※3※

※保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

※この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料」「お受取時にかかる手数料」)などがあります

- ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、損失が生じるおそれもあります

- ・この保険は、ご契約後一定期間内に解約された場合の解約返戻金を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回ります。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料を大きく下回り、損失が生じるおそれがあります

- ※1 保険商品をご検討いただく際には、「ご案内ブックレット」を必ずご確認ください

- ※2 保険商品をご検討いただく際には、「契約締結前交付書面(契約概要・注意喚起情報)」を必ずご確認ください

- ※3 この生命保険は米ドル建ての商品のため、以下の点にご留意ください

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料

」「お受取時にかかる手数料」)などがあります - ・為替レートの変動により、積立金額が毎回の保険料(円)をご契約時の当社所定の為替レートで試算した金額を下回ったり、お受け取りになる円換算後の保険金額や

解約返戻金額などが、ご契約時の当社所定の為替レートで円換算した金額を下回るおそれがあります。さらに、円でお払い込みいただいた保険料の累計額を下回り、

損失が生じるおそれもあります - ・この保険は、ご契約後一定期間内に解約された場合の解約返戻金を低く設定しています。そのため、この期間内に解約された場合の返戻金額は積立金額を下回りま

す。特に、この期間内に解約返戻金を円でお受け取りいただく場合の金額は、為替レートの変動により、円でお払い込みいただいた保険料を大きく下回り、損失が生

じるおそれがあります

- ・お客さまにご負担いただく費用として、保険契約にかかる費用(「保険契約関係費用」「解約控除」)および外貨の取扱いにかかる費用(「お払込時にかかる手数料